餐飲行業之九毛九研究:“太二”增長可期,“慫”火鍋蓄勢待發

(報告出品方/作者:信達證券,範欣悅)

一、匠心鑄造美食,多品牌同發力

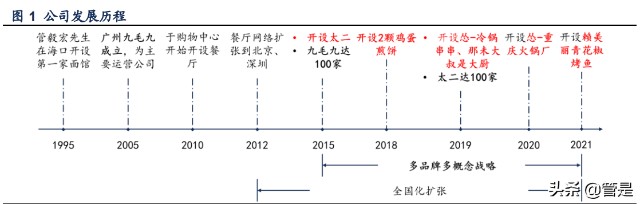

公司是中國領先的中餐品牌管理及營運商,成立於 1995 年,起源於海口市的一家面館,深 耕餐飲行業 20 余年,先後开創了九毛九、太二、2 顆雞蛋煎餅、慫等多個品牌,涉足西北 菜、酸菜魚、煎餅、粵菜、火鍋。並向高端川菜及烤魚賽道做出嘗試,21 年 6 月於廣州太 古匯开設“太二前傳”,8 月於廣州开設“賴美麗青花椒烤魚”。截至 21 年 6 月末,公司共 計擁有 419 家餐廳門店,覆蓋全國 70 個城市。“太二”品牌在酸菜魚領域處於市場領先地 位。

“九毛九”战略轉型,“太二”成爲主打品牌。從 19 年开始,九毛九擴張的重心放在加強對 華南現有市場的滲透,20 年受疫情影響淨關店 45 家,21 年 H1 淨關店 7 家。太二門店從 18 年开始擴張提速,自 18 年末的 65 家增長至 21 年 6 月末的 286 家。截至 2021 年 6 月末,公 司擁有合計 419 家門店,其中九毛九/太二/2 顆雞蛋煎餅-自營/加盟/慫重慶火鍋廠分別擁 有 91/286/11/26/3 家門店。太二收入佔比逐年提升,從 2016 年的 6%提升至 21H1 的 79%, 成爲核心品牌。

以廣東爲大本營,輻射全國。從 12 年开始,公司以華南地區爲大本營向全國擴張,先後進 入北京、天津、武漢等多個城市,目前覆蓋全國 70 個城市。截至 2021 年 6 月末,於華南/ 華中及華東/華北及東北/西部分別合計擁有 243/122/32/21 家門店。

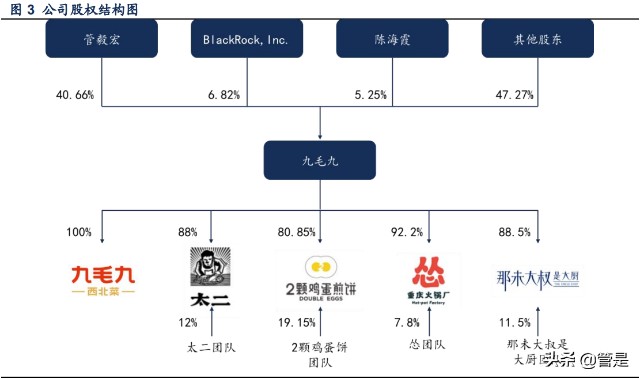

公司股權集中,子品牌團隊持股實現激勵。管毅宏先生爲公司實際控制人,持有 40.7%的 股權,股權較爲穩定且集中。公司從高級管理團隊中選拔並委任品牌經理,向品牌經理及 各自團隊提供投資品牌股權的機會。並通過收購管理團隊擁有品牌的股權來兌現激勵,如 21 年 9 月以 3 億元對價向湖州嘉俊收購太二餐飲 3%股權(湖州嘉俊由 40 位太二核心管理 人員持有)。

管理層擁有豐富的連鎖餐飲行業經驗。董事會主席兼行政總裁管毅宏先生,在餐飲業擁有 26 年經驗,負責制定公司整體的發展战略及業務計劃。副總裁崔弄宇女士主要負責人力資 源管理及業務營運,曾於 13~14 年擔任麥當勞(中國)有限公司的高級品牌經理。副總裁 兼太二餐飲連鎖有限公司總經理何成效先生,於 2013 年加入公司,曾在三元麥當勞工作擔 任運營經理。

二、太二:美味+有趣,高標準化助力快速擴張

2.1 標準化程度高,綁定上遊助力規模化擴張

門店運營標準化程度高。(1)菜單精簡:SKU 不超過 23 道,且酸菜魚只提供 1~2 人份、 3~4 人份以及土豪份三種選擇,不能對魚的辣度、口味進行選擇,精簡的菜品更易實現標 準化。(2)備菜流程標準化程度高:一份酸菜魚備菜需 3 名廚師,其中 1 名負責燙魚片、1 名負責湯料及配菜準備、1 名負責最後潑油並將菜品放置於傳菜口,整體制作與上菜流程 僅需要 4-5 名員工,標準化的流程對人的依賴度顯著降低,不會因爲後廚人員的變動而對 菜品產生影響;每個員工僅負責 1-2 步工序,培訓難度顯著降低。

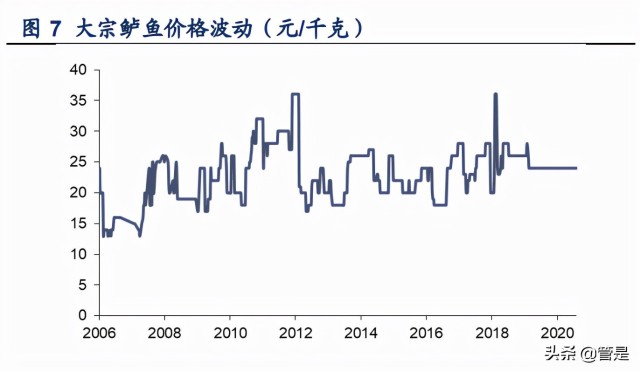

綁定上遊供應鏈,熨平經營周期。食材成本約佔收入的 40%,其中鱸魚爲主要食材。公司 與兩家鱸魚供應商成立合營公司建立合作關系,其中一間已开展繁殖營運,並自 21 年 1 月 起向公司供應鱸魚;另一間合營公司仍處於測試階段。掌控上遊鱸魚養殖能夠向終端提供 更加穩定的貨源,同時也有助於公司穩定毛利率,熨平價格波動帶來的周期性,如 18 年鱸 魚產量同比下降 13.1%,全年大宗鱸魚價格大幅上漲,而太二經營利潤率僅下降 4pct。另 外,還與若幹酸菜供應商訂立合作協議以獲得提前付款折扣,並在四川合作成立了酸菜醃 制基地,保障了穩定且高質量的酸菜供應。

2.2 塑造品牌文化,提升吸引力

簡化門店運營,實現反向營銷。通過拒絕拼桌、超過四人就餐不予接待、自助倒水等獨特 的店規爲門店運營做減法,降低社交屬性從而提升運營效率。同時店規與現餐飲行業的高 服務標準形成反差,勾起消費者的好奇心,制造品牌熱度,成功實現反向營銷。

互動好玩、有趣,引導復購。顧客與店員對暗號並做出指定動作可以換取小菜,通過有趣 的形式與消費者之間進行互動。同時,會定期更新暗號以及兌換的福利,引導顧客進行持 續復購。在暗號兌換過程中能夠吸引店內其他顧客注意,讓其他顧客產生想要兌換的興趣, 從而擴大暗號營銷的影響力。

精細化私域流量運營樹立品牌形象,提升品牌影響力。公司通過定期的會員活動其私域流 量進行運營,例如通過“何英俊公益”救助流浪貓,顧客可以通過店鋪會員積分換取公益 貓糧,吸引衆多粉絲參加,深化品牌形象。根據公司公衆號數據,截至 22 年 1 月 9 日,何 英俊貓糧已累計領取 3.6 萬袋,累計向各類公益機構捐贈 8.9 噸貓糧。

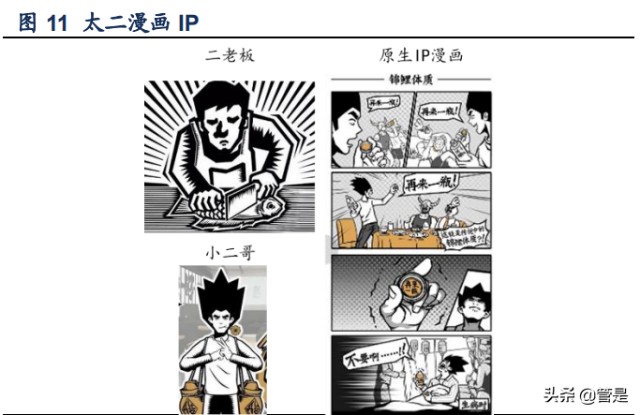

打造原生 IP,形成粉絲文化。太二通過打造原生 IP“二老板”與“小二哥”講述太二的品 牌故事,並將漫畫元素用於門店裝潢,並通過公衆號發布公司原創漫畫來傳播新开業、新 菜品及活動的信息。店鋪的宣傳標語如“酸菜比魚好喫”、“好好喫魚,莫玩手機”打造品 牌“二”的調性,吸引顧客眼球。據招股書數據,太二微信官方账號擁有超過 560 余萬訂 閱者,每篇帖子平均閱讀超過 10 萬次,並且擁有超過 230 個的微信粉絲羣,核心粉絲超 17 萬人。漫畫 IP 打造了太二粉絲文化,形成了對終端消費者的有效觸達,加強了與顧客之 間的互動。

2.3 定期上新菜品,延長品牌生命周期

定期上新菜品保持顧客新鮮感,延長品牌生命力。公司除了對大單品酸菜魚的口味做過改 良外,還會在精簡菜單的基礎上對其他配菜進行更新,特別是一些小而美的菜品。太二更 新菜品的周期爲 2~3 個月,如 20 年上线第二個熱菜——川菜新椒系列,21 年 9 月底上线 山珍海味豬三角,11 月上线霸道辣尖椒炒肉。定期的菜品更新有助於公司留存客戶,刺激存量客戶的消費,並保持消費者的新鮮感,有效延長品牌的生命周期。

2.4 疫情期間逆勢擴張,盈利能力優秀

選址側重優質商業區,疫情期間逆勢擴張。太二選址主要以交通便利及人流量較大的城市 優質商業區爲主,商業區的位置、人口密度、消費者特徵、其他餐廳位置、客流量等因素 均爲選址的考量因素。太二在疫情期間逆勢擴張,門店數量從 19 年末的 126 家拓展到 20 年末的 233 家, 21 年 6 月店鋪數已達 286 家,展望全年线性外推有望淨擴張 100 家門店。 20 年及 21H1 公司主要以北方城市爲拓展重點,未來太二拓店的重點在於填補空白商圈, 开拓新城市,並適當加大下沉比例。(報告來源:未來智庫)

太二收入持續高增,疫情中增速略有放緩。疫情前收入持續高速增長,16~19CAGR 達 166.1%,20 年受疫情影響,增速有所下滑,但依然有較強的韌性。20 年收入 19.6 億元, 同增 53.6%。21H1,現有門店在疫情恢復及門店擴張的帶動下,收入增長重回快車道,太 二營收達 16.0 億元,同增 138.6%。

經營利潤率穩中有升。近年太二經營利潤率維持在 20%水平,20 年受疫情影響降至 16.2%, 21H1 經營利潤率已恢復至疫情前水平,達到 23.4%。

疫情中展現韌性,21H1 同店快速恢復。20 年,太二同店收入同減 9.3%,受疫情影響相對 較小,展現出疫情期間的較強韌性。21H1 得以進一步恢復,同店收入已基本接近疫情前水 平,21H1同店銷售恢復至 19H1的 98%。由於新店的爬坡及疫情反復,21H1翻座率爲 3.7, 尚未恢復至疫情前水平。

2.5 太二开店測算

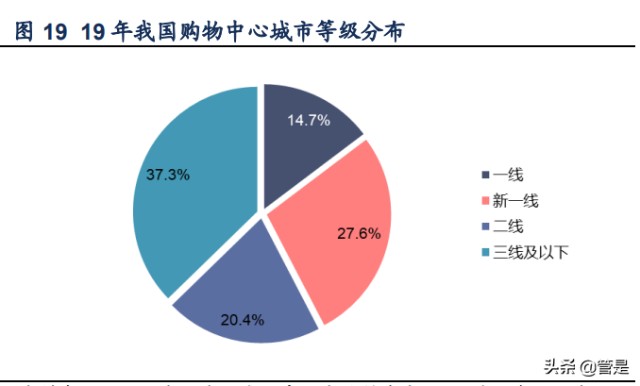

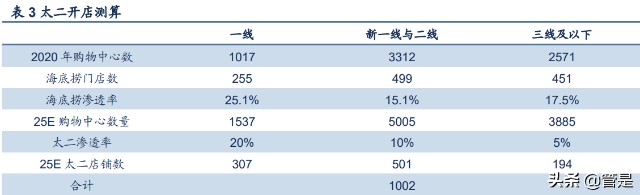

方法及背景:太二开店選址主要以交通便利及人流量較大的城市優質商業區爲主,因此我 們根據遠期購物中心數測算太二开店空間。根據艾媒咨詢數據,我國 20 年購物中心數量約爲 0.69 萬家,17~20 年 CAGR 爲 9.2%,預計 25 年購物中心數量達到 1.04 萬家, 20~25CAGR 爲 8.6%。我國新一线及二线城市擁有近半數購物中心,19 年一线/新一线/二 线/三线及以下城市購物中心數佔比分別爲 14.7%/27.6%/20.4%/37.3%。

假設:遠期情況下各城市購物中心數量之比維持 19 年水平,則可計算得海底撈門店對於購 物中心滲透率在一线/新一线與二线/三线及以下城市中分別爲 25.1%/15.1%/17.5%。

結論:太二目前开店策略爲優先搶奪一线及新一线城市中的战略點位,並且將其打造爲中 心城市構築自身品牌勢能,在達到足夠高的勢能後,再將品牌影響力逐步輻射到周邊城市 進行下沉。參考海底撈滲透率水平,我們綜合考量太二品牌力以及开店策略等因素,認爲 太二購物中心滲透率有望於 25 年在一线/新一线與二线/三线及以下城市中分別達到 20%/10%/5%。預計在 25 年太二店鋪數將達到 1002 家門店。

三、其他品牌: “九毛九”战略調整,“慫”火鍋頗具特色

3.1 慫火鍋——復制太二成功經驗,有望成爲第二增長曲线

“慫”品牌充分借鑑太二成功經驗,通過菜單精簡化以及文化輸出的方式進行火鍋領域的 探索,有望成爲第二增長曲线。20 年,公司創立慫重慶火鍋廠將品牌轉型切入火鍋賽道, 通過獨特的餐廳裝修、菜單設計、品牌及營銷策略,爲客戶帶來與衆不同的火鍋用餐體驗。 截至 21 年 11 月底,根據官微數據顯示,目前慫火鍋店在上海、廣州、深圳、杭州以及海 南 5 家城市,共計开設了 8 家門店,其中上海門店數達 3 家,是門店數量最多的城市。慫 火鍋目前仍在打磨單店模型,積極營銷並對太二粉絲進行內部流轉,未來翻臺率爬坡有望 帶來慫火鍋經營利潤率的提升。

菜品方面,延續太二成功經驗,保持 SKU 精簡。慫火鍋主要以精簡菜單的火鍋搭配奶茶。 慫火鍋僅提供鴛鴦鍋底並主打鮮切黃牛肉,SKU共計60款,明顯少於海底撈、呷脯呷脯, 在菜品上優中選優,保證工序的簡單與流程化,減少了後廚備菜壓力,同時降低採購及運 送等供應鏈難度,便於快速擴張。慫奶茶車間以“店中店”的形式向客戶提供奶茶,並提 供外賣窗口,SKU 僅三款。精簡的菜單延續了太二的成功經驗,助力慫未來規模化擴張。

營銷方面,打造特色品牌文化營銷。門店裝修通過將廢墟工廠風與暖色調相融合塑造了活 潑开朗的“开心制造廠”,主要定位於年輕客戶羣體。通過特有的“慫”文化進行文化輸出, 形成固定的粉絲圈層。在就餐過程中,員工會穿上時尚服飾跳快閃舞蹈,大多客戶會用手 機進行拍照,從而有利於社交裂變,實現品牌破圈。

3.2 九毛九——战略收縮,加速迭代

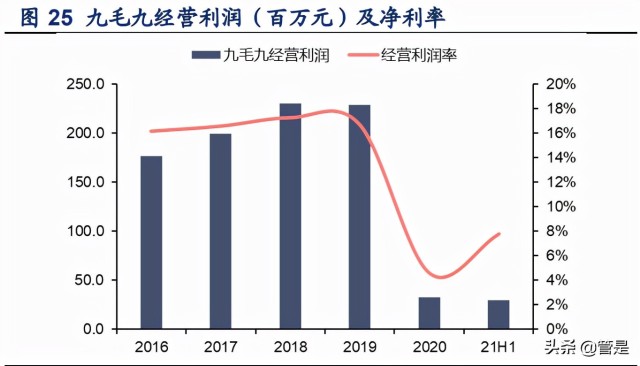

九毛九發展遭遇瓶頸。九毛九西北菜始創於 95 年,主打西北菜,並將西北食材融合創新, 客單價在 50~70 元區間,定位於家庭聚餐。19 年,九毛九的發展遇到瓶頸,收入增速放緩, 20 年在疫情的衝擊之下,收入同減 47.8%。19 年經營利潤率由 17.3%降至 16.7%,翻臺 率也從 2.4 小幅降至 2.3。經營利潤大幅下滑,經營利潤率僅爲 4.6%。21H1 經營利潤率小 幅提升至 7.8%,仍未能恢復至疫情前水平。

面對疫情衝擊,战略收縮門店並精簡人員。20 年公司關閉了客流量相對較少的九毛九餐廳, 並且停止廣東及海南省以外的九毛九餐廳的經營,門店數由 19 年的 143 家降至 20 年的 98 家。21 年,九毛九門店繼續收縮,21 年 6 月末降至 91 家。同時,精簡剩余九毛九餐廳的 員工數量,每家繼續營運的九毛九餐廳員工人數平均減少約 20%。

未來將升級品牌和菜品、打磨單店模型。(1)從外觀上打造更加年輕化的品牌:升級九毛 九的“顏值”,從 logo 到物料應用全面升級,從中式傳統經典轉爲更加貼合年輕化審美的 風格,門店也採取了更加鮮豔的紅色,體現九毛九餐廳“溫馨”的主題。(2)菜品升級上 新:將原有菜單進行升級,精簡菜單,上新菜品。從目前改造的門店上看,新版本門店坪 效較老門店高 15%,公司計劃在打磨好新單店模型前不會對九毛九再次拓店,主要以品牌 的升級爲主。

3.3 賴美麗烤魚——供應鏈有望協同

打造烤魚新品牌。21 年 8 月於廣州开設新品牌“賴美麗烤魚”,在烤魚賽道中做出嘗試, 依舊延續了品牌文化輸出+精簡菜單的組合打法。品牌文化方面以賴美麗爲 IP 形象講述品 牌故事,深化消費者對品牌記憶點。菜單的選擇以精簡爲主,烤江團作爲主打餐品,配有 餐前菜、烤魚配菜、小喫、主食、飲品等,合計 SKU 不超過 30 道。菜品的主要特色爲突 出江團肉質的鮮美。

供應鏈有望與太二協同。公司在供應鏈層面選取自養活魚,不論是從魚的養殖,還是活魚 的加工技術,都有望與公司已搭建的供應鏈形成一定協同,實現降本增效。目前賴美麗烤 魚僅在廣州擁有 1 家門店,仍處於品牌試水階段。

四、公司優勢:管理層銳意創新,供應鏈、技術提升運營效率

4.1 供應鏈完善助力實現規模擴張

原材料供應穩定並已布局上遊養殖。公司的主要食材通常有至少三名供貨商,以此保障供 應源的穩定,避免了過度依賴單一供應商的風險,並確保可以獲取優惠價格。20 年,公司 向五大供貨商的總採購額合計佔總採購額的 35.2%,向最大供貨商的採購額佔總採購額的 12.6%。與主要供貨商有超過三年的業務關系,具有穩定的業務關系。與兩家鱸魚供應商 成立合營公司建立合作關系,其中一家已开展繁殖營運,並自 21Q1 起向太二供應鱸魚, 21H1 公司自養殖鱸魚佔總採購量的 38%,未來有望實現完全自養自銷。

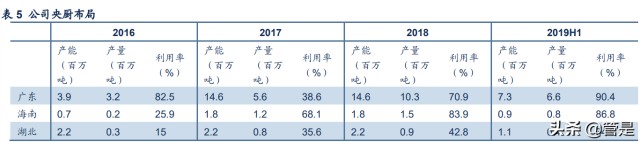

建立中央廚房,提高標準化程度,提升運營效率。公司目前在廣東、湖北及海南自設中央 廚房,基於標準化的食譜以及流程制作半成品食材。一方面,中央廚房能夠大大降低傳統 餐飲中“人”因素的影響,無需再考慮因廚師技術良莠帶來的餐品不穩定性,確保菜品口 味及質量的始終如一,穩定公司品牌及口碑;並助力全國化的規模擴張,實現規模效應。 另一方面,中央廚房能夠顯著降低後廚用工人數、後廚用地面積,從而降低人員成本、提 高用工效率、提高單店坪效。公司未來預計在廣州开設供應鏈中心基地,21 年 12 月开工 奠基,提供包括一間新中央廚房及配套設施(物流、倉儲、食品安全、質量控制等設施) 以及研發中心、員工培訓中心、企業文化展示中心以及採購設施,預計於三年內完成。

倉儲設施完善。公司央廚的配套倉儲設施完備,負責各餐廳門店所需供應品的購买、倉儲 及交付,於廣東、海南、湖北均建有倉庫,其服務半徑約爲 200 公裏。2021 年 6 月,公司 於位於佛山的中央廚房附近租賃新倉庫,原佛山中央廚房的現有倉庫將轉型爲食物加工中 心,爲公司擴張提供支持。(報告來源:未來智庫)

央廚的布局會提高進入壁壘。在其調查的 100 家大中型餐 飲企業中,95%的企業爲連鎖餐飲,68%的企業於 2019年營收過億,但是擁有中央廚房的 企業佔比 43%,其中同時擁有 3 個中央廚房的企業僅佔 5%,可見在我國布局中央廚房的 大中型餐飲企業並不佔多數。公司進一步在中央廚房的布局將加大進入壁壘,構建規模化 擴張的護城河。

4.2 前、中、後臺均實現標準化運營,爲擴張奠定基礎

精簡 SKU 策略降低備菜難度。公司運用低 SKU 战略,如太二不超過 23 道菜餚,慫火鍋 SKU 同樣在同業中處於較低水平,九毛九改良更新後將減至 40 道菜餚。低 SKU 使得備菜 和運營的難度降低。

標準化流程涵蓋前、中、後臺各方面。公司標準化流程涵蓋了從餐廳設計、菜品、定價、 食品準備、設備及設施維護、前廳後廚清潔衛生及員工操守等多個方面。並且公司將餐廳 經營程序分爲:1)食材及供應品驗收;2)食材及供應品清洗消毒;3)食品加工;4)食 品準備;5)食品裝盤及裝飾,並就該五個步驟制定了規範的操作與程序。

員工培訓機制標準化以及上升通道透明。爲所有員工提供全面的在线及线下培訓計劃。總 部設立培訓中心,爲各級員工提供統一的培訓。員工還可以通過電子學習平臺學習關於操 作程序、指南及標準、信息技術及企業文化的在线課程。培訓體系的搭建能夠確保管理團 隊到一线餐廳員工擁有足夠的人才配置,支持新餐廳的發展。公司具備完善而透明的升遷 機制,令員工更具向上流的動力。公司一般晉升路勁爲店員-儲備幹部(5~6 個月後晉升)-副經理(5~6 個月後晉升)-店長(1-2 年)-分區經理-營運經理。

4.3 管理層銳意創新,激勵機制完善

公司管理層銳意創新。管理層擁有敢於創新的精神,大膽招募和任用以 90 後爲代表的年輕 一代管理人員,慫火鍋的創立和運營重點依托年輕團隊,爲公司注入旺盛的創造力,品牌 將更將具有年輕人親和力。

管理架構爲品牌注入了靈活性與創造力。公司總部職能部門將實現各品牌充分協同,主要 負責品牌开發拓張、工程、採購、中央廚房與生產、信息技術、財務以及組織事務工作。 各子品牌充分放權,賦予決策及運營權力,總部還爲各子品牌設立實驗室研發菜品,爲各 品牌注入了充分的活力以及創新性。

4.4 技術賦能進一步提升經營效率

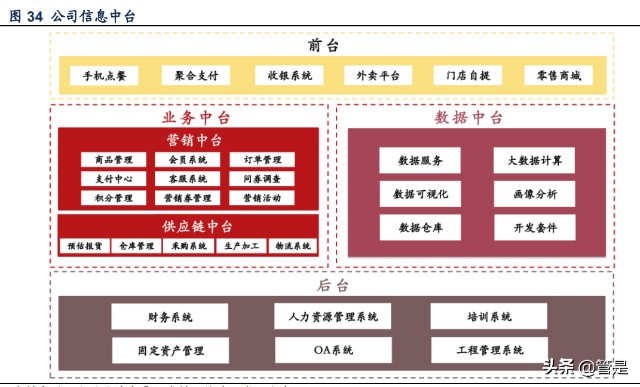

搭建信息中臺有助於進一步提升經營效率、提升客戶體驗。公司自行搭建 IT 研發團隊,調 研業務需求,21H1 开始陸續上线太二的點餐、收銀、开票、外賣、商城、會員前端的業務 系統。目前,太二的前端業務系統已經全部替換爲公司自主研發的組件。牢牢把握住前端 流量和數據入口後,還進一步开發了訂單管理系統和報表集成系統等中臺組件。21H2,公 司一方面繼續开發中臺核心組件、取得相關的軟件著作版權,另一方面將現有的系統研發 成果推廣到慫火鍋和其他品牌,初步嘗試爲集團的多品牌服務。信息中臺的搭建有助於公 司實現全流程的信息化及可追溯,將互聯網信息化的理念融入到餐飲企業中,提高管理效 率的同時使得客戶體驗得到了改善。

五、財務分析:業績韌性強,“太二”領風騷

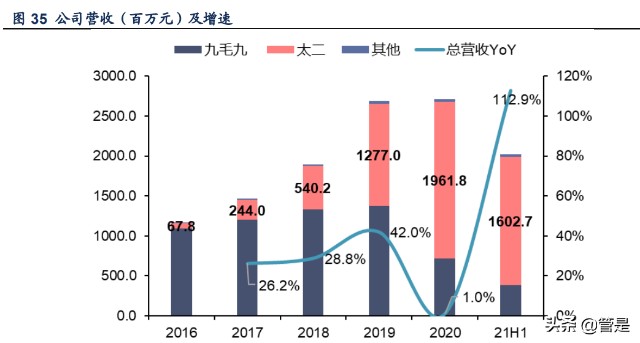

收入高增長。公司收入除 20 年受疫情影響外,其余年份持續高增長,16~19CAGR 達 32.2%,主要原因是太二店鋪快速擴張給公司帶來強勁增長動力。21H1公司營收達20.2億, 同比增長 112.9%,較 19H1 增長 63.4%,遠超疫情前水平。

太二勢頭迅猛,成爲主要收入來源。由於較快的拓店速度和優異的經營表現,太二收入貢 獻比重從16年的5.8%增至21H1的79.3%。21H1太二營收達16.0億元,同比增長138.6%。 九毛九品牌處於战略調整階段,閉店帶來收入下滑,而 21H1 在疫情恢復的帶動下,收入 同增 43.0%。

外賣渠道佔比相對穩定。20 年 2 月底疫情期間,太二餐廳开始提供外賣服務,外賣收入佔 比從 19 年的 8.0%增至 20 年的 17.5%。公司對於外賣服務的定位是讓太二的粉絲在家也可 以享受太二的美味,但並不會將外賣作爲主要發展方向,我們預計未來外賣收入佔比將保 持相對穩定。

收入結構變動,毛利率略有下滑。公司的毛利率在業內處於較高水平,21H1 毛利率達到 62.8%。隨着太二收入佔比的提升(太二原材料成本高於九毛九)以及原材料價格上漲的 影響,16~20 年毛利率逐年下滑。

租金成本佔比較低。20 年疫情停業對收入產生負面影響,但仍需要向員工支付薪酬,因此 員工薪酬佔收入比重從 19 年的 25.9%提升至 2020 年的 27.5%,21H1 回落至正常水平, 爲 25.1%。21H1 公司租金及折舊佔收入比重爲 10.5%,在同業中處於較低水平且相對穩 定。

經營利潤率穩中有升。16 年公司經營利潤率達 16.2%,21H1 達 20.0%,近年除疫情期間 下滑外均穩步提升。分品牌看,九毛九經營利潤率自 19 年起开始下滑,21H1 並未恢復至 疫情前水平;太二經營利潤率除 20 年下滑外,近年穩步提升,21H1 達 22.3%。預計未來 隨着太二收入佔比提升,公司經營利潤率將進一步提高。

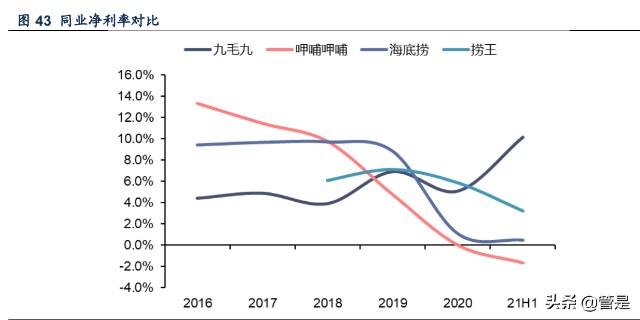

淨利率快速增長。公司淨利潤快速增長,16~19 年 CAGR 達 53.6%,並在後疫情時代展現出較強韌性,21H1 公司淨利潤爲 2.1 億,淨利率達 10.1%,較疫情前水平更高。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

精選報告來源:【未來智庫】。

本文作者可以追加內容哦 !