港股的曙光在哪裏?

本文來源:國泰君安分析師戴清

近期恆指連破年內新低,同時市場對港股築底反彈的信心也受到打擊。站在當前時點, 我們能否從基本面的角度找到中期促使港股出現反轉的信號?

近期港股仍在底部徘徊

上周,恆生指數累計下跌 2.3% 至 16,211 點, 恆生科技指數累計跌 3.3% 至 3101 點。恆指當前位置已基本反映市場對四季度國內經濟的悲觀預期,以及美聯儲在 2022、2023 年的加息路徑。

預計短期內來自國內政策面及海外利率波動的影響邊際減弱,所處的位置以及估值優勢仍是目前市場博弈反彈的主要邏輯。

如何尋找中期突破口?

宏觀經濟指標自 7 月份开始走弱,且近期國內部分經濟數據延遲公布,分子端預期尚不明朗。而流動性則仍受到海外加息背景壓制。因此,我們認爲市場短期仍將維持弱勢震蕩格局。

中期而言,從港股近十余年的表現來看,市場築底反彈與牛市的开啓總是由經濟預期、流動性、風險偏好等因素共振所致。爲了尋找中期布局的突破口,我們對港股歷史走勢與宏觀因子之間進行分析,並從中識別基本面的反轉信號。

在港股分析的框架中,主要聚焦於盈利預期、流動性和風險偏好

其中,盈利預期是影響指數走勢強弱的中長期底層邏輯;流動性更多從短期決定市場表現,並且對估值上的影響較大;而風險偏好往往導致市場向極端方向發展。但由於風險事件的發生存在較大的隨機性, 很難預測並量化其影響。因此,市場對於前兩者的反映通常更加清晰。

歷史經驗顯示,盈利預期上修才是港股真正反轉的曙光

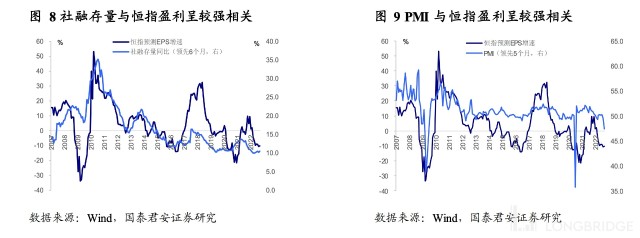

通過對比港股歷史走勢,可以發現指數表現與盈利預測和流動性因子均高度相關,而前者決定中長期走勢。指數的盈利預測增速又與宏觀經濟指標密不可分。經濟指標中的領先指標與同步指標可以作爲觀測和預測指數盈利情況的重要依據。

如何落地到策略擇時?

我們總結出以下幾點規律:

1)社融的同比增速與指數盈利預測的同比增速之間呈較強正相關,且社融通常領先恆指盈利 6 個月左右;

2)PMI 與指數盈利增速之間存在較強正相關, 通常領先恆指盈利 4-5 個月;

3)工業增加值與指數盈利增速呈中度正相關,通常領先恆指盈利 2 個月左右等。

我們將上述宏觀經濟指標以及部分海外流動性指標分別給予相應的權重,構建出 “綜合指標”, 與恆指歷史行情的相關系數達到 0.82。

中期拐點仍需基本面數據佐證。

經濟預期的反轉仍需社融、PMI 等數據的持續支持。

流動性方面,美聯儲加息周期或持續至 2023 年一季度。刺激南向資金加速流入。

風險偏好方面,中美關系在美國中期選舉前將面臨更多不確定性,需要等待政治大年的影響褪去。

綜上,我們認爲經濟指標與流動性指標共振的信號尚未出現。現階段仍建議以高股息策略爲主,建議繼續關注能源、運輸、電信服務、銀行、 公用事業等板塊。

若後續美聯儲釋放鴿派信號,同時國內穩經濟政策支持力度加大,或有更多結構性機會。

本文作者可以追加內容哦 !