鮑威爾終結了牛市

本周,全球金融市場兩個重磅靴子落地。一個是11月份通脹數據,一個是美聯儲議息會議。

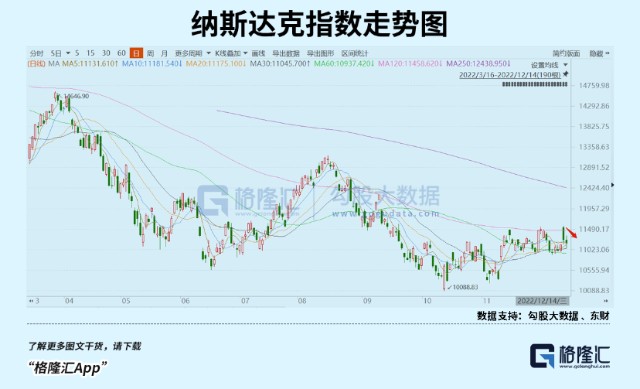

11月通脹7.1%,仍然低於預期的7.3%。讓市場對通脹進行拐點確認。然而金融市場卻來了一個高开低走的“意外”模式。其實也不難理解,美股最近1個多月一直都在交易通脹下行,加息放緩的邏輯,靴子落地結账走人又算是情理之中。這跟A股市場的“买預期賣事實”的邏輯別無二致。

緊接着,美聯儲議息會議決議頗爲鷹派,金融市場上竄下調,最終三大指數悉數收跌。如何看待接下來的美股市場呢?

01

說了什么

本次,美聯儲將聯邦基準利率提升50BP至4.25%-4.5%之間。這完全符合市場預期,市場也早已Price in。加上這次加息,今年美聯儲一共加息7次,累計加息425個基點。目前利率水平已經飆升至2008年次貸危機以來的最高水平。

關於物價,議息聲明認爲,通脹仍然很高,原因有3點:與大流行病有關的供需不平衡、食品/能源及更廣泛的價格壓力、俄烏战爭。這與9月份的描述沒有變化。鮑威爾在記者會上進一步闡述稱,近兩個月美國通脹的下行和通脹預期的穩定,並不是“值得自滿的理由”。本輪高通脹持續時間越長,預期變得根深蒂固的可能性就越大。美聯儲將堅定地致力於將通脹恢復至2%的目標。

此外,聲明關於宏觀經濟運行、前瞻指引等稱述與11月也沒有什么差別。

12月美聯儲還發布了宏觀經濟指標預測與利率點陣圖,引發市場動蕩。

美聯儲將2022年美國經濟從9月的0.2%上調至0.5%,但將2023年、2024年的增速分別從1.2%、1.7%下調至0.5%、1.6%。失業率方面,2022-2024年分別從3.8%、4.4%、4.3%調整爲3.7%、4.6%、4.5%。這也暗示了美國經濟明年將走軟,且美聯儲容忍失業率上升。

整體PCE方面,2023-2025年分別從2.8%、2.3%、2.0%擡升至3.1%、2.5%、2.1%。核心PCE方面,2022-2025年底核心PCE通脹預期中值分別爲4.8%、3.5%、2.5%、2.1%,而9月預期分別爲4.5%、3.1%、2.3%、2.1%。可見,不管是整體PCE,還是核心PCE,美聯儲都擡升了預期通脹曲线,也暗示了通脹可能並不會如市場期待那樣快速收斂。

鮑威爾還表示,預計明年某個時候住房通脹下降。不過,非房市相關的服務業通脹將需要一段時間才能下降。預計服務業通脹不會迅速下降,因此我們必須提高利率。

基於此,美聯儲提高了明年加息終端利率水平,從9月中位數水平的4.6%擡升至5.1%,對應聯邦基準利率爲5%-5.25%。相當於未來還將會有75個基點的加息。另外,14名提供預期的官員預計在2024年的政策利率將高於4%。

綜合來看,美聯儲至少還將在未來一個季度保持加息節奏,利率高峯超出市場預期的4.8%,且可能在2023年全年保持高利率狀態。這顯示讓市場有些措手不及,也將短暫牽引市場再度修正之前的樂觀預期。

02

通脹粘性

11月份的通脹數據,雖然整體超預期回落,但內部結構並不樂觀。其中,能源通脹同比回落至13.1%,環比從10月增長1.8%變爲下降1.6%,對於通脹的貢獻率大幅回落至15%以內。這當然跟能源大宗商品持續下行有關。其中,布倫特原油、汽油均由正轉負至-2.9%。

核心商品同比回落至3.7%,環比爲-0.5%。其中,二手車價格環比大幅下降2.9%,導致CPI回落0.11%。新車價格也隨着供應鏈的恢復,環比漲幅爲0。食品通脹則相對有韌性。11月環比增0.5%,略低於10月的0.6%。

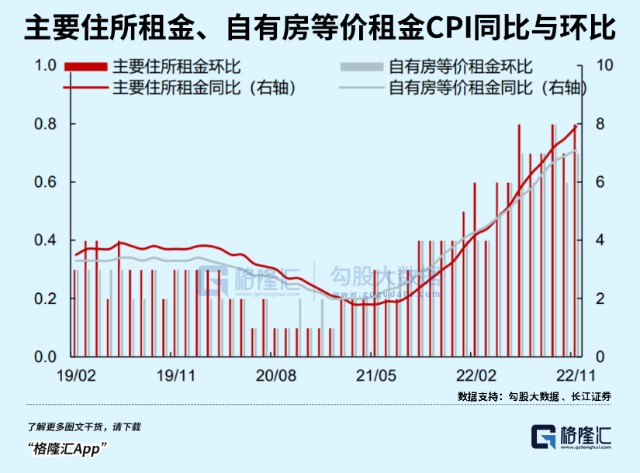

核心服務是通脹下行的最大阻力項。該項同比增長6.82%,對通脹的貢獻度達到55%。其中,整體CPI的1/3的住房指數11月環比增長0.6%,爲4個月之內的最低增速,低於10月的0.8%,成爲推升通脹的核心領域。住房分項中,主要住所租金和自有房等價租金同比持續上行至7.9%、7.1%,環比上升至0.8%、0.7%。

近期美國房價仍然有2位數的增長,雖然增速已經大幅放緩。房價增速相較於租金增速大致有16個月時間的領先,租金通脹有可能到明年2季度才會明顯緩解。

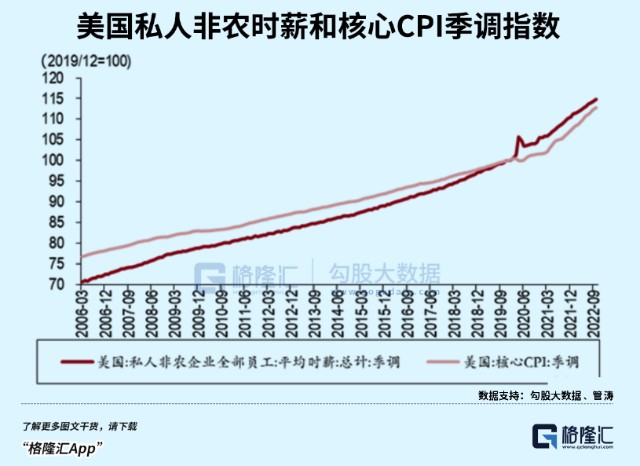

除了租金外的其他核心服務通脹,佔CPI權重28%,下行阻力也不小。目前已經呈現“工資-通脹”螺旋的情形。

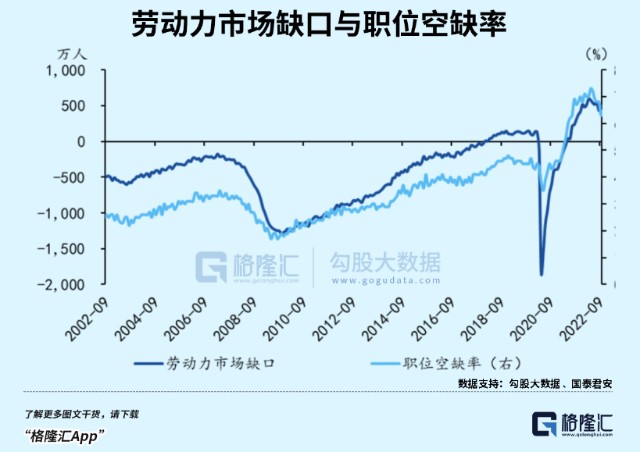

由於“長新冠”、超額退休等多重因素,美國勞動力存在較大缺口,大致爲320萬人。這導致勞動參與率始終與疫情之前相差1%左右,失業率也始終維持在歷史較低水平。

這導致薪資上漲非常明顯。11月,私人部門的平均時薪上升至32.82美元,繼續創出歷史新高,同比漲幅5.1%,超出市場預期的4.6%。環比增0.6%,是市場預期0.3%的2倍,是今年1月以來的最快增速。如果拉長看,美國10月核心CPI季調指數較2019年底上漲12.7%,低於同期私人非農時薪14.8%的漲幅。

這也是令鮑威爾擔憂與焦慮的地方。由於通脹主要矛盾已經從商品轉移至服務,而服務通脹的韌性源於勞動力市場缺口。而這個缺口又挺難縫合。勞動力供給端由於長新冠、超前退休等原因不會返回,而缺口縫合主要得依靠需求端的持續下行,也就是經濟衰退來壓制才行。

從這個維度看,美聯儲想要解決通脹,使其收斂至2%以內,其代價幾乎必然是經濟衰退。

03

尾聲

2023年,美國經濟有較小概率陷入輕微衰退之中,但同時高通脹以及高利率持續的時間會超出預期。這對於美股股市依然是不夠友好的。

在此前文章——《2023年,誰會是加息最大犧牲品?》中分析過,美國經濟陷入深度衰退的概率將會是大概率的。那么,在美國國家經濟研究局(NBER)確認衰退之前,美股究竟會如何演繹?

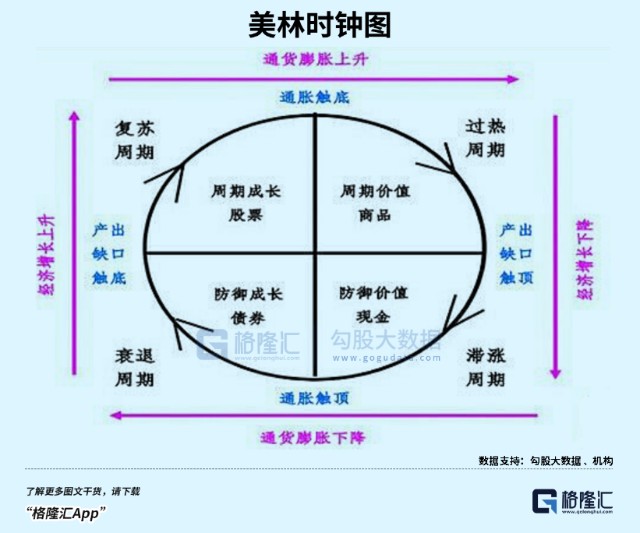

我們不妨從美林時钟周期去找一找答案。目前,美國制造業PMI、服務業PMI、消費者信心指數等前瞻性指標均指向經濟衰退跡象,而經濟目前還沒有陷入衰退,而通脹維持在歷史高位,所以現在美國經濟是實實在在處於滯漲階段。

按照美林時钟所處周期配置大類資產,一般爲:

Ⅰ衰退:債券>現金>股票>大宗商品

Ⅱ復蘇:股票>債券>現金>大宗商品

Ⅲ過熱:大宗商品>股票>現金/債券

Ⅳ滯脹:現金>大宗商品/債券>股票

在“經濟下行,通脹高企”的滯漲階段,由於貨幣當局會大幅提高利率導致企業折現率擡升,且經濟趨於下行會導致企業盈利下滑,合力方向導致股票市場會表現異常糟糕,位列大類資產現金、大宗商品、債券之後。

在“經濟下行,通脹下行”的衰退階段中,通脹壓力下降,貨幣政策趨松,一旦經濟見底的預期逐步形成,股票市場吸引力將逐步增強。

當下,美股市場即將邁入滯漲階段下半場。到明年一季度前後,可能就將邁入衰退階段早期。這個階段對於金融市場是最不友好的。一方面,通脹還沒有明顯大幅放緩,但加息會來到2007年以來高位,緊縮效應會非常明顯,另外經濟可能已經陷入不小的衰退之中,企業盈利面下滑不小。分子分母雙殺市場,對做多投資者而言可能會是非常難熬的時期。而一旦衰退進行中期或後期,降息大幅跟進,市場也將提前觸底开始大反轉之路。

今明兩年的行情,與歷史上1973-1974年最爲相似。通脹非常之高,爲了抗通脹繼續加息,美股也一路回調,但整體不算太多。但後來出現經濟出現深度衰退,开始降息後,股指進入加速暴跌期。

接下來,美股又將迎來“鬼故事”行情,而它又是全球股市的風向標,遠在彼岸的A股小夥伴也需要謹防樂觀預期之下的回撤風險。

(全文完)

近期全球股市开始反彈行情,國內市場也是暖風頻吹,行情還能漲嗎?投資機會在哪?風險又在哪?

本文作者可以追加內容哦 !