商品期權

商品期權概述

商品期權是指標的物爲實物的期權,如農產品中的小麥大豆、金屬中的銅等

商品期權與股票期權的區別及優劣勢

從本質上來說,商品期權與股票期權的性質是一樣的,期權的买方有權力、但沒有義務,在規定的時間範圍內,按預先確定的價格买入或賣出一定數量的合約。然而,商品期權具有其內在的一些優勢,主要包括:保證金、分散化、交易策略的執行和公允價格。

商品期權的優勢,不管市場價格對你的位置起反向移動的次數或每次負面的移動的嚴重性,保護預備資金損失在期權壽命期間。

投資者可以專心關注於最後的範圍和價格移動的方向。時間的問題和最初止損散子的安排,對商品期貨投機者的成功非常重要,在相當程度上期權买主可以忽視。

商品市場採用SPAN(標準化的投資組合風險分析)系統,SPAN是一個保證金計算系統,它是一個基於風險考慮的、能對同一账戶裏的不同期貨和期權保證金要求進行組合運算(該系統在芝加哥商業交易所應用,2004年上海期貨交易所引入了這一系統,目前還在調試階段)。除了計算账戶裏新增加頭寸的保證金, SPAN系統還能計算這個新增加頭寸對整個账戶的影響。

例如,6月黃金合約交易價格爲427美元,當前买入1手6月份黃金期貨合約的保證金要求爲2025美元,賣出2張6月份黃金CALL權(敲定價爲500美元)的保證金爲757美元。然而,如果這兩筆交易是發生在同一個账戶裏,那么收取的保證金不是$2025+$757=$2782,而是降低到1895美元。因爲SPAN系統認識到,要讓敲定價在500美元的CALL權通過執行,所买的期貨合約將贏利7300美元。

在勒束式交易策略和馬鞍式期權交易策略中,商品期權保證金方面的優勢更明顯。

一旦該交易策略中一邊的CALL權建立起來的,保證金確定之後,假定另一邊的PUT權的虛值比例和波動率與CALL權相同,那么要形成這樣一個基差交易,就用不着額外的保證金,SPAN系統認識到該交易策略中,CALL權和PUT權只有一個會輸。

相比較而言,股票期權的保證金收取方法比較古老,投資者必須同時支付CALL權和PUT權的全額保證金。再舉個例子,更能說明問題,假定一個投資組合是买入白銀多頭、买入鉑金多頭、买入鈀金多頭,總共需要的保證金爲8100美元。一手黃金期貨的保證金爲2025美元,但如果我們在上述投資組合中加入一手黃金期貨空頭,那么SPAN系統計算的整個投資組合的風險度降低,因而收取的保證金降低到 7763美元。

而在股票市場,如果你同時擁有沃爾沃、福特、奔馳公司的股票,同時決定拋空通用汽車公司的股票,你就不得不在你的账戶中加入更多的保證金。因爲在紐約股票交易所看來,拋空通用汽車是增加了風險,而實際上你是降低了整個投資組合的風險,NYSE沒有認識到其中的相關性。

在商品領域,不相關的商品是非常普遍的。例如,棉花價格不會受到黃金價格的影響,活牛價格也不會受到日元的影響。作爲期權的一個淨賣出方,商品是一個完整組合的其中一部分,在商品市場,某個特定商品的風暴,不會對投資組合中的其他產品產生影響。

在商品期權中,很容易使用止損指令,來限制損失或者保障贏利。但在股票期權中,這類止損指令使用起來比較困難。如果要做一個股票期權的止損指令,就需要尋找一個股票做市商,他將接受你的止損指令,關注價格的變化是否達到了你的止損指令,並對指令執行負責,這是非常困難的。而在商品市場,事實上,我們與主要商品交易所從事期權交易的出市代表和交易商建立了良好的個人關系,而這在股票市場無法做到。

相比之下,一些統計數據有利於期權的賣方,而不是期權的买方,這在股票市場和商品市場是相同的。盡管無法保證哪一方(买方或賣方)能夠獲得成功,期權的买方和賣方都有可能陷入困境,關鍵是看你對價格的變化如何反應,以及你有什么處置的工具。如果你在股票市場上出售沒有保護的(裸露)某個股票的虛值CALL權,當股票價格反彈到敲定價,你的選擇就很有限,你要么結束頭寸認輸,要么在股票現貨市場購买相應的股票,以使這個不受保護的CALL權變爲受保護的CALL權,這是一個花費昂貴的過程。當然,如果你有足夠多的錢,不擔心風險,你可以一直持有這個頭寸。

在商品市場,你可以設置一個止損位,努力限制損失,同時保留頭寸,希望市場能反轉。由於商品市場的保證金要求比較有利,在你賣出商品期權的同時,你或者可以介入相應商品的期貨多頭,這實際上可以減少你的風險和保證金。

如果是不受保護的PUT權,股票交易商能處置的手段更少。在投資者賣出一個股票PUT權之後,如果價格开始下跌,爲了保護他的PUT權,他不得不出售股票。期權的賣出方,可能會遭受追加保證金的壓力,因爲賣出期權的風險是無限的。即使客戶能解決追加保證金的問題,通常還會存在問題,因爲他可能無法獲得可以拋空的股票。股票經紀公司可能沒有庫存的股票或者無法獲得可拋空的股票,許多情況下,這阻礙了人們的拋空行爲。

在商品市場,沒有人曾受到內幕交易的懲罰,商品市場不存在內幕消息,因爲所有的報告都是政府報告。期權交易很重要的一個方面是決定一個期權的 “真實”價值,也就是說,你認爲這個期權應該值什么價格,與目前交易的實際價格相比較是高估了還是低估了。商品期權用不着計算歷史波動率,只要計算隱含波動率或者用Black-Scholes期權定價公式,就足夠認定一個期權是高估還是低估,應該賣出還是买進。如果市場沒有受到人爲的操縱而扭曲,那么就能給期權定合理的價格。

商品期權可能因幾方面的原因而被高估:波動率、天氣、即將公布的報告。然而,股票期權卻可能因內部信息的泄露而高估,如果一家公司準備收購另一家上市公司超過10%的股份,他們必須向NASD(全美證券做市商協會)遞交有關文件,這需要公司董事會的表決、審計人員對兼並項目的分析、會計人員遞交會計報告、祕書打印有關文書等等。很明顯,信息很容易被泄露出去。美國證券交易委員會(SEC)知道這種情況,但如果泄露不嚴重,就不會有什么懲罰。

這些就是商品期權相對股票期權的優勢,也是爲什么商品交易所不斷上市新品種的主要原因,由於商品交易所採用了SPAN系統,商品交易的未平倉量和成交量增加了許多,隨着越來越多的人开始探索商品期權的優越性,預期商品交易增長的趨勢還會持續。

期權交易的基本知識

進行交易之前,首先需要對期權頭寸的收益風險特徵以及影響期權價格的因素有所了解,這樣才能更好地理解並應用期權的交易策略。

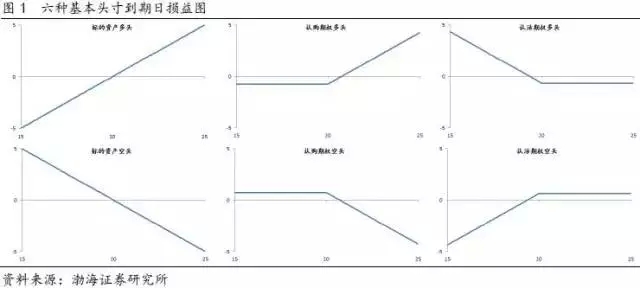

1.1構成策略的六種基本頭寸

期權有四種基本頭寸--認購期權多頭、認購期權空頭、認沽期權多頭和認沽期權空頭,再加上標的資產的多頭和空頭,構成了期權基本交易策略的六種基本頭寸。每種期權頭寸包括不同行權價、不同到期日的數十個期權合約,巧妙地從中選取合適的合約,幾乎可以從任意的市場走勢中獲利。

存續期內期權的損益變化是在期權價格-標的資產-時間三維曲面中的一條曲线,到期日期權頭寸損益是確定的,爲了便於分析,我們往往選取該曲面在到期日這一時間切片上的損益圖來進行分析。標的資產的損益較爲簡單,爲一條直线,而期權頭寸到期日的損益則較復雜,是非线性的。六種基本頭寸的到期日的損益圖如圖1所示。

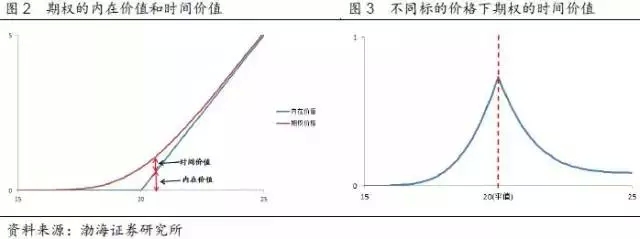

期權的價格包括內在價值(instinct value)和時間價值(time value)兩部分。內在價值是指期權立即行權可以獲得的利潤,只有實值期權擁有內在價值,其內在價值爲標的資產現價與行權價之間的差額,平值和虛值期權的內在價值均爲0;時間價值爲期權價格中除去內在價值的部分,表示投資者預期剩余期限內股價波動導致期權內在價值的增加而愿意付出的價值。

期權的時間價值主要受剩余存續期、無風險利率、標的資產價格波動率及分紅率的影響。一般而言,平值期權的時間價值較高,實值和虛值期權的時間價值較低。

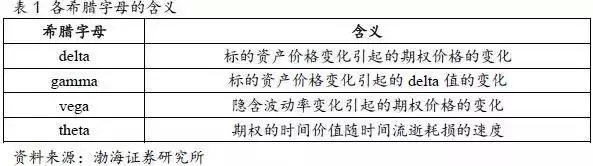

分析單個因素變化對期權價格的影響較爲簡單,然而,實際情況往往是多個變量同時發生變化,在它們的聯合作用下,分析期權價格的變化會變得十分復雜。這時,引入“希臘字母”這一量化分析工具是十分必要的,尤其當投資組合中包括多個期權頭寸時,通過“希臘字母”我們能更爲直觀、全面地評估投資組合的風險暴露。下面我們將對這一工具加以介紹。

1.3.1 delta

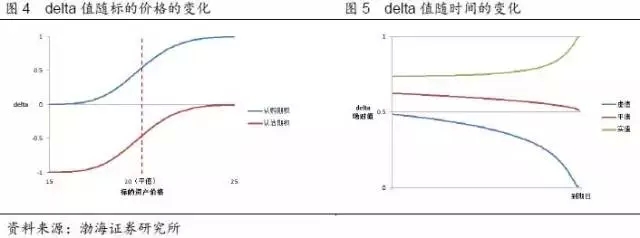

delta爲期權價格對標的資產價格的一階導數,表示標的資產價格發生1單位變化時期權價格變化的單位數。一般而言,認購期權的delta在0到1之間,認沽期權的delta在-1到0之間,隨着標的資產價格的上升,認購和認沽期權的delta都是增加的。理論上標的資產、行權價、到期日均相同的認購期權和認沽期權的delta之差應爲1,即。deltacall=deltaput+1

隨着到期日的臨近,實值期權delta的絕對值逐步趨近於1,虛值期權delta的絕對值趨近於0,而平值期權delta絕對值始終在0.5附近。

同時,delta的絕對值近似等於到期日時該期權處於實值狀態的概率,這也爲我們提供了一種從“概率”角度思考期權的方法。平值認購期權的delta一般在0.5左右,這表明該期權到期日有大約一半的可能變成實值期權。

1.3.2 gamma

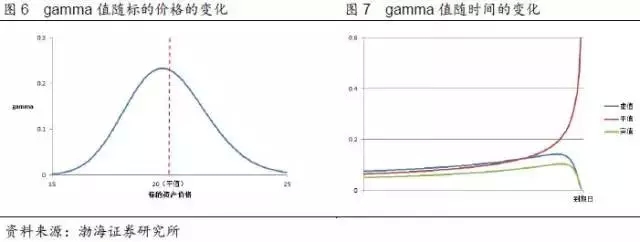

gamma爲期權價格對標的資產價格的二階導數,即delta對標的資產價格的一階導數,表示標的資產價格發生1單位變化時delta的變化數。當標的資產價格大幅變化時,分析期權價格變化採用delta這種一階近似的估計方法會產生較大的偏差,因此引入gamma進行二階近似是很有必要的。

gamma通過影響delta的變化間接影響期權價格,通常平值期權的gamma最大,深度虛值和深度實值的期權gamma最小,接近於0。這說明平值期權的delta隨標的資產價格變化的速度更快,承受了更多的gamma風險。

隨着到期日的臨近,平值期權的gamma會大幅上升,而虛值和實值期權的gamma會逐步減少趨向於0。

gamma可以看作期權價格隨標的價格變動的加速度,由於gamma恆爲正,標的資產價格上漲時,delta會加速上升,而標的資產價格下降時,delta會減速下降,這種“加快收益、放慢損失”的特點對期權多頭來說是有利的。

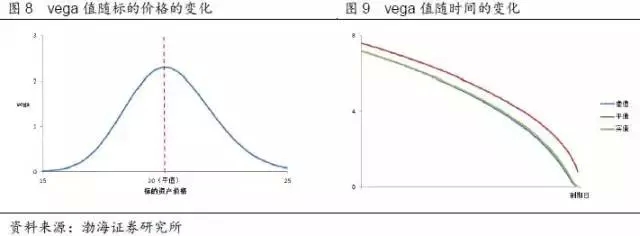

1.3.3 vega

vega爲期權價格對波動率的一階導數,表示標的資產價格波動率發生1單位變化時,期權價格變化的單位數。vega的曲线形態和gamma類似,也是平值期權最大,深度虛值和深度虛值最小,且接近於0。理論上標的資產、行權價、到期日均相同的認購期權和認沽期權的vega是相同的,且均大於0。

隨着到期日的臨近,虛值、平值和實值期權的vega均是下降的,其中虛值和實值期權會更快地降到0附近。

1.3.4 theta

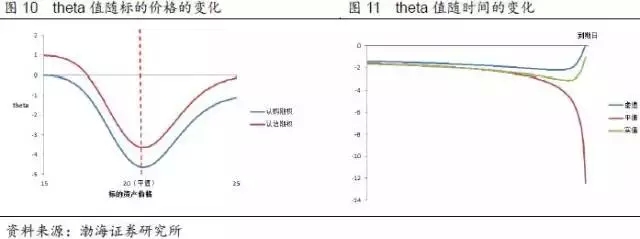

theta爲期權價格對時間的一階導數,表示隨着到期日的臨近,期權價格的變化。theta通常爲負,即隨着到期日的臨近,其他條件不變的前提下,期權的價格是下降的,這成爲期權價值的“時間衰減”(time decay)現象。

平值期權的時間價值最高,因此它們theta值最大,深度實值的認沽期權可能會出現theta大於0的情況。隨着到期日的臨近,平值期權theta加速增大,說明其時間價值衰減的越來越快,而虛值和實值期權的theta會逐漸減小並趨近於0。

進行期權交易,我們需要重點關注前三種影響因素,而無風險利率和股息率對期權價格的影響較小,進行簡單的組合策略時,我們可以選擇忽略這兩個影響因素。

隱含波動率之於期權如同利率之於債券,可以在交易中作爲期權價格的替代品。隱含波動率最常用的計算方法是通過BS期權定價公式反推出來。隱含波動率不同於歷史波動率,是當前期權價格所反映的投資者對標的資產未來波動率的預期。通過隱含波動率我們可以更爲直觀地在衆多期權合約中發現哪個更爲高估,哪個更爲低估,這能更好地指導交易。

不同市場預期下的期權交易策略

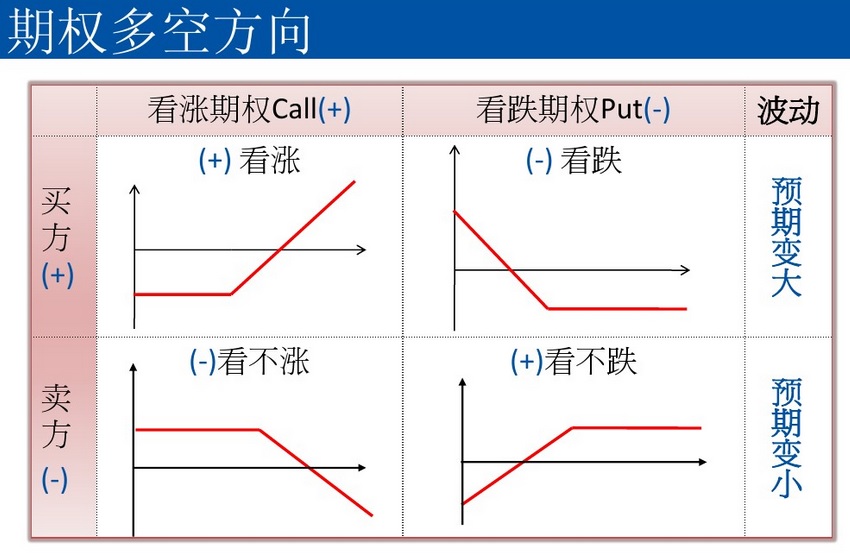

了解了上述期權知識,在交易之前,我們需要對標的資產價格走勢做一個展望。該階段需要做到“兩判斷,一了解”--判斷未來市場的多空方向,判斷未來波動率的變化方向,了解“時間衰減”對投資組合的影響。

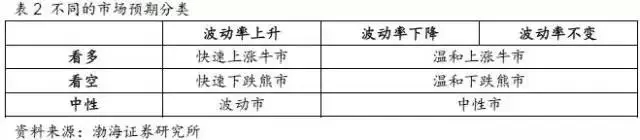

根據多空方向和波動率變化方向預期的不同,我們可以將預期市場走勢做出如下分類。

期權標的資產價格及波動率的變動方向是不一定的,期權的多頭方和空頭方都可以通過判斷方向來盈利,然而,時間總是站在空頭的一邊,期權剩余存續期的減少是確定的,其時間價值總是隨着時間的流逝在損耗,期權空頭因此可以獲取盈利,多頭方只有在標的資產價格波動範圍大到可以覆蓋時間價值損失的情況下才能獲利。了解“時間衰減”對組合的影響和判斷市場走勢是同樣重要的。

在對未來一段時間的市場走勢做出判斷後,我們需要根據不同的市場行情預期選擇相應的期權交易策略。每種策略的風險收益特徵各有不同,我們可以借助到期日的損益曲线加以分析。不同的組合可能有着相同的損益圖,尋找相對“便宜”的期權進行建倉可以減少成本,即盡量選擇隱含波動率相對較低的期權進行买入,選擇隱含波動率相對較高的期權進行賣出。

在快速上漲的牛市行情下,买入虛值認購期權(long OTM call)無疑是最好的策略,這發揮的是期權最基本的高槓杆功能。一般近月虛值認購期權的價格在標的資產價格的5%以下,槓杆率最高可達20倍以上,相比於融資买入最高2.8倍的槓杆要高很多,並且不用承擔融資的利息成本。

到期日的選擇上,可以盡量選擇近月,近月合約的價格更低,槓杆率更高,在較爲短期的行情中能獲利更多。行權價的選擇上,需要結合我們對標的資產價格在存續期內能達到的最高價位加以判斷,行權價越高,槓杆率越高,然而,價格漲幅達不到預期時損失全部本金的概率就越高。

持有到期還是提前平倉?

如果價格在較短的時間內就達到預期的最高價位,可以就此平倉了結獲利,規避標的價格回調的風險。

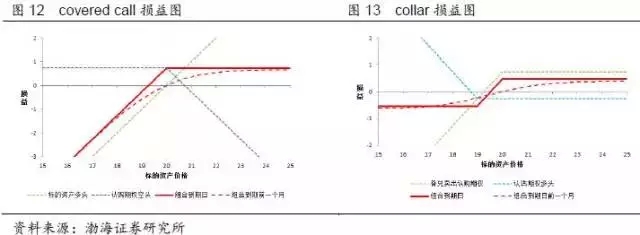

備兌賣出認購期權(covered call)是期權輔助標的資產交易最爲常見的投資策略,投資者在持有標的資產的前提下,賣出該標的的認購期權,通過犧牲一部分的價格上升空間來獲取一定的安全墊。如果是個股期權,持有標的股票的情況下,使用備兌开倉指令投資者不需要準備額外的準備金。

covered call的主要用途

covered call主要是利用期權輔助完成標的的資產配置功能,其用法主要有以下兩種:

(1)獲取額外收益。長期看好並持有標的資產,可以通過滾動賣出call獲取額外收益,近月深度虛值的合約是較好的選擇,選擇近月合約是因爲其時間價值損失得更快,選擇深度虛值合約是因爲其不易被行權,可以長期持有資產;如果短期內並不看好標的走勢,認爲會出現盤整或者微跌的情形,也可以選擇近月平值的期權進行賣出。

(2)鎖定賣出價。如果投資者對持有的標的資產有賣出的目標價,那么可以選擇該價位爲行權價的call進行賣出,如果到期日標的價格高於該價位,投資者便可順利地在目標價出貨,如果沒有達到該價位,投資者仍能獲得全部的權利金。

covered call與collar之間的轉換

covered call屬於中性偏多的策略,但我們可以注意到,該策略下行風險是無限的,當市場偏離預期大幅下行時,可以买入一個行權價更低的put加以保護,形成領式組合期權(collar)。當然,較爲謹慎的投資者也可以在構建組合時直接买入collar,鎖定下行風險。

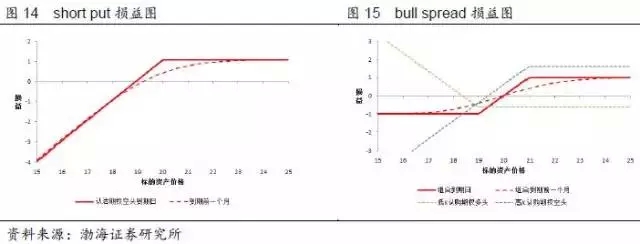

在看漲後市的前提下,可以選擇賣出虛值或平值認沽期權(short OTM or ITM put)來獲取權利金收入。行權價選擇的越低,期權被行權的概率越小,但收取的權利金收益也就越少。

short put與covered call的區別

可以看出,short put和covered call有着相似的到期損益曲线,然而二者的用法上卻有不同。short put是保證金交易,covered call則需要持有相應標的資產,其成本高了數倍,因此短期的方向性交易最好使用short put,而covered call更多的用做標的資產投資的輔助策略。

bull spread的用法

同covered call與collar之間的轉換相似,short put策略在市場偏離預期大幅下行時,投資者可以买入一個行權價更低的put來規避標的價格繼續下跌的風險,此時形成的組合爲牛市價差(bull spread)。較爲謹慎或交易頻率較低的投資者可以在建倉時直接买入bull spread組合,鎖定下行風險。

bull spread同樣可以通過买入行權價較低的call,賣出行權價較高的call構成(买“低”賣“高”),該策略的收益和風險都是有限的。理論上如果兩個行權價相同,無論是使用call還是put,到期日的損益曲线應該是相同的,然而,實際期權交易價格會跟理論價格出現偏差,因此,究竟使用call還是put,可以看哪個組合比較“便宜”(既可以比較損益圖盈虧平衡點的位置,選擇盈虧平衡點較低的組合,也可以根據隱含波動率的高低做判斷)。

行權價的選擇上,需要根據自身的風險收益偏好來確定,买入的call/put行權價越低,獲利的概率越高,但最高收益就越低,賣出的call/put行權價越低,組合的成本就越低,但最大損失就越高。一種可行的方法是較高的行權價選在“阻力位”上,較低的行權價選在“支撐位”上。

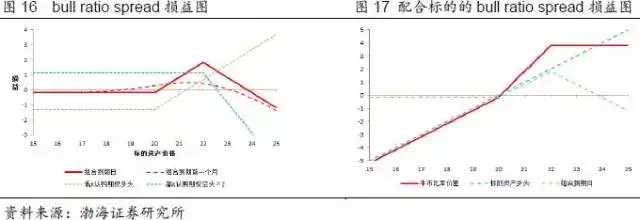

牛市比率價差(bull ratio spread)是一種非常靈活的投資策略,通過买入1份行權價較低的call並賣出N份行權價較高的call組成,該策略配合標的資產使用亦能產生很好的效果。

bull ratio spread的用法

如果單純买入bull ratio spread,則組合通常會在標的價格小幅上漲的情況下獲利,其下行風險有限而上行風險無限(如選擇的N較大,甚至可能在價格下跌時盈利,但此時價格大漲的情況下風險更大),屬於中性偏多的策略。

如果在持有標的資產的情況下买入bull ratio spread,則相當於在某一價格範圍區間內做出槓杆,放大價格上漲的速度,N選擇的越高,槓杆就越高。

假設期權爲個股期權,股價現爲20元,如果投資者判斷股票長期目標價爲24元,但近期只能小幅上漲,此時在持有該股票的基礎上买入1份行權價爲20元的call,賣空2份行權價爲22元的call,只要到期日股價達到22元,投資者就相當於在24元的目標價位出貨。因爲期權組合的成本很低甚至是最初收取權利金,所以此時下行風險與持有股票相當。

與快速上漲牛市行情類似,在快速下跌的熊市行情下,买入虛值認沽期權(long OTM put)是最好的策略,這同樣發揮的是期權的高槓杆功能。融券賣出標的資產的槓杆最高僅有2倍,而买入虛值認沽期權的槓杆率最高可達20倍以上,且不用承擔融券的利息成本。在合約的選擇上,同樣是近月合約爲首選,行權價需要根據自身預期加以選擇。

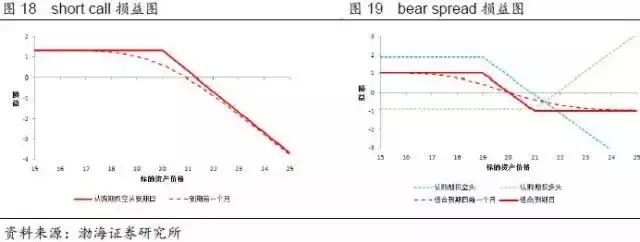

在看空後市的前提下,可以選擇賣出虛值或平值認購期權(short OTM or ITM call)來獲取權利金收入。行權價選擇的越高,期權被行權的概率越小,但收取的權利金收益也就越少。

bear spread的用法

short call策略在市場偏離預期大幅上漲時,投資者可以买入一個行權價更高的call來規避標的價格繼續上漲的風險,此時形成的組合爲熊市價差(bear spread)。較爲謹慎或交易頻率較低的投資者可以在建倉時直接买入bear spread組合,鎖定上行風險。

bear spread也可以通過买入行權價較高的put,賣出行權價較低的put構成(买“高”賣“低”),該策略的收益和風險都是有限的。同樣,究竟使用call還是put組合,可以看哪個組合比較“便宜”。

行權價的選擇上,需要根據自身的風險收益偏好來確定,賣出的call/put行權價越高,獲利的概率越高,但最高收益就越低,买入的call/put行權價越高,組合的成本就越低,但最大損失就越高。

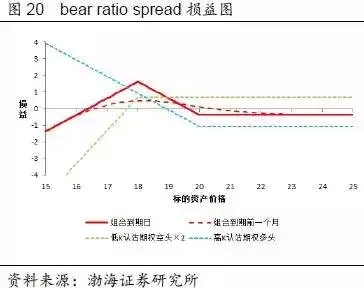

熊市比率價差(bear ratio spread)與bull ratio spread相似,通過买入1份行權價較高的put並賣出N份行權價較低的put組成。bear ratio spread屬於中性偏空的策略,在標的價格小幅下跌時可以盈利,策略的下行風險無限,當市場偏離預期大幅下跌時,既可以平倉买入N-1份行權價較低的put,轉換成bear spread,也可以买入N-1份行權價更低的put規避下行風險,此時損益圖類似於我們後文將要介紹的蝶式價差組合。

2.5 中性市行情

如果不明確未來的多空方向,但預期未來一段時間沒有大幅影響標的價格變化的事件發生,標的波動率保持不變甚至下降,在這樣的中性市裏,宜採用賣出策略。賣出期權會獲得負的vega和正的theta,這樣可以從波動率下降和時間消耗中獲利。中性市策略需要在收取的權利金足以覆蓋標的價格波動的情況下才能取得盈利。

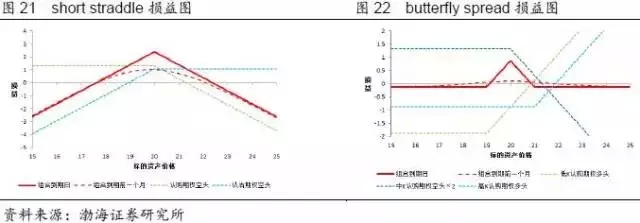

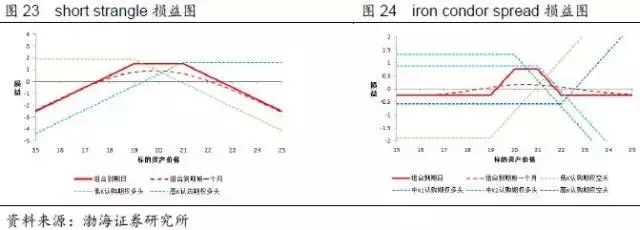

在看空波動率的中性市裏,可以賣出同一到期日同一行權價的call和put,此時即爲賣出跨式套利組合(short straddle)。由於平值期權包含的時間價值最多,因此選擇平值期權爲宜,到期日最好選擇近月。此時,組合delta約等於0,收取兩份權利金,只要到期日標的價格偏離行權價不超過這兩份權利金之和便可獲利。

由到期日損益圖可以看出,組合的上行和下行風險都是無限的,如果市場偏離預期大幅上行時,可以买入一個行權價更高的call來規避上行風險,大幅下行時,可以买入一個行權價更低的put來規避下行風險。當投資者同時买入這兩個期權鎖住兩端風險時,變形成了鐵蝶式價差組合(iron butterfly spread)。

同樣,較爲謹慎以及交易頻率較低的投資者可以在建倉的時候便买入iron butterfly spread,此時收益和風險均是有限的,但其可以獲得盈利的區間相對於short straddle小了很多。

僅使用call或者僅使用put也可以得到和iron butterfly spread相同的損益曲线,此時需要买入1份行權價較低和1份行權價較高的call/put,同時賣出2份行權價中等(前兩份期權行權價的平均值)的call/put,賣出的期權一般選擇平值期權,此時的組合成爲蝶式價差組合(butterfly spread)。構成相同損益曲线的這三種組合,投資者同樣可以選擇較“便宜”的進行建倉。

如果將short straddle中的兩個平值期權替換成虛值的call和put,則構成了賣出鞍式套利組合(short strangle),相比於short straddle,該策略可以取得盈利的價格區間更大,即獲利的概率更高,但可以獲得的最大收益也相應更少。

同樣,該策略的兩端風險是無限的,當市場偏離預期一端風險加大時,可以买入行權價更高的call或者行權價更低的put規避風險,當同時鎖定兩端的風險時,構成的策略就變成了鐵禿鷹價差組合(iron condor spread)。

僅使用call或者僅使用put也可以得到和iron condor spread相同的損益曲线,此時需要4份不同行權價的call或者put,其中买入行權價最高和最低的call/put,同時賣出中間兩個行權價的call/put。構成相同損益曲线的這三種組合,投資者同樣可以選擇較“便宜”的進行建倉。

2.5.3 买入日歷價差

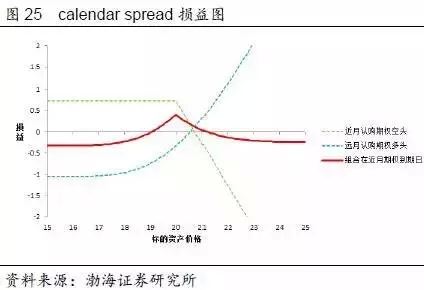

上面我們提到的策略使用的均是同一到期日的合約的價差進行套利,期權當然也可以進行跨期套利,日歷價差(calendar spread)便是其中的一種。Calendar spread通過賣出1份近月call/put,同時买入1份相同行權價的遠月call/put構成,這利用的是近月合約時間價值損耗速度大於遠月合約的特點。行權價的選擇上,平值期權是最佳選擇。

組合的delta近似爲0,由到期日損益圖可以看出,該策略收益和損失均是有限的,只要標的價格不發生大幅波動便可獲利。

如果不明確未來的多空方向,但預期未來一段時間會有大幅影響標的價格變化的事件發生,如公布年報等,標的波動率大幅上升,在這樣的波動市裏,宜採用买入策略。买入期權會獲得正的vega和負的theta,這樣可以從波動率上升中獲利,但要承受時間消耗的損失。波動市策略需要標的價格波動範圍超過买入期權成本時才能取得盈利。

波動市基本交易策略採取和中性市策略相反的买賣操作即可,即爲买入跨式套利(long straddle)、买入鞍式套利(long strangle)、賣出蝶式價差(short butterfly spread)、賣出鐵禿鷹價差(short iron condor spread)以及賣出日歷套利(short calendar spread)。

其中long straddle和long strangle風險有限,潛在收益無限,但成本較高,出現大額收益的概率比較低,此時可以賣出期權轉換爲short butterfly spread和short iron condor spread,通過削平部分上漲空間來降低組合成本。

交易需要注意的其他問題

以上介紹的只是最爲基本的期權交易策略,可以發現,部分策略有着風險有限收益也有限的特徵,如牛市價差、蝶式價差等,這些策略既可以作爲單獨的策略使用,也可以成爲其他策略的後續策略。

當然,投資者也可以根據自身的收益風險偏好,充分發揮想象力,通過改變使用的合約及其數量,構建出更爲精妙的策略。然而隨着策略復雜程度的增加,交易中會出現其他一些需要注意的問題,包括分步建倉、保證金管理、持倉管理等。

3.1 分步建倉

有些策略如蝶式價差、鐵禿鷹價差涉及到了三個或三個以上的期權頭寸,有些策略covered call會涉及到交易所的不同品種,此時便會用到分步建倉(legging),即分多次交易完成各頭寸的構建。雖然有些交易軟件也提供組合交易的功能,但很可能出現無法及時成交或者即使成交成本會過高的問題。

分步建倉要遵循“先難後易”的原則,首先交易最難成交即流動性較差的合約,然後再交易較易成交即流動性較好的合約,這樣可以以較小的成本完成建倉。策略越復雜,涉及的頭寸越多,則建倉的成本也就越高,這也是選擇期權策略時不可忽略的一方面。

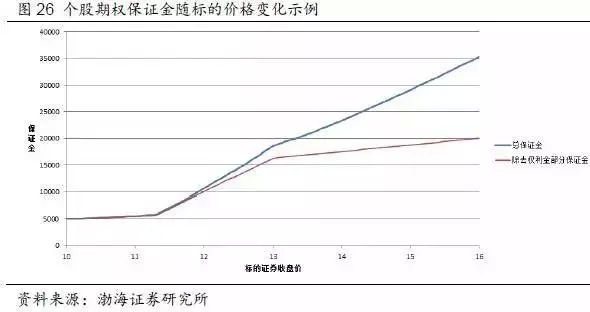

由於賣空期權是保證金交易,因此包含期權空頭頭寸的策略便涉及到保證金管理的問題。與期貨不同,期權的保證金是非线性的,這給投資者的保證金管理增加了難度。以行權價和現價均爲13元的個股期權爲例,由圖26可以看出除了深度虛值的期權,其他期權的保證金變化是非常快的,因此賣空這些期權需要注意留出足夠的保證金以防止爆倉。

仿真階段個股期權和股指期權均未實行組合保證金制度,每一個空頭頭寸都會單獨收取保證金,相比於組合保證金這會大大增加組合交易的保證金成本,從而影響組合交易的收益,這也是期權上市後需要注意的一大問題。

當投資者使用的策略比較復雜,或者同時使用了多種基本策略,持有的期權頭寸比較多時,這時候需要對整體的持倉進行管理。我們需要監測整體持倉的風險,這時可以再次使用到“希臘字母”,delta、gamma、vega及theta這些希臘值在同一標的的不同合約之間可以线性相加,不同標的的合約之間則需要轉換成delta金額、gamma金額、vega金額及theta金額後再线性相加。通過這些希臘值,可以清晰地了解整體的風險暴露,協助我們對不想承受的風險進行對衝。