數科大跌27%割出新花樣,GC CONSTRUCTION會步後塵嗎?(附認購計劃+評級)

本年度最熱小盤股數科,妖是妖了,但卻是向下妖

上周五暗盤還能裝下,由於暗盤拋壓小,數科雖然破發,但還能稍微拉上成本價上一些

但今天首日开盤,散裝國配+公开50%的拋壓下,數科完全撐不住,原形畢露,收盤跌去了27%,收割了一波韭菜

小盤股,大熱必死!

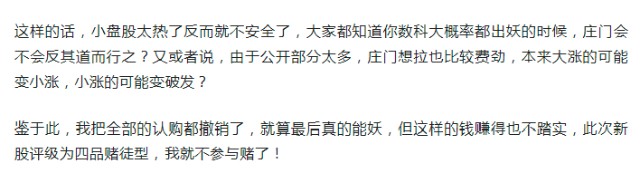

早在數科孖展突然大幅度猛拉時候,我就發文說全撤銷認購,理由看原文截圖:

此次乙組居然有153人,網上說都是自家人,這個說法對了一半

自家人是有,但起碼還有很多打新人真的是上了乙組,想着跟着莊能搞事情,不想反而被逆向收割,割出新玩法

而這批招股中,GC CONSTRUCTION被認爲是又一個可能出妖的新股,會不會跟數科一樣是向下妖呢?一起來看下!

一、GC CONSTRUCTION優劣勢分析

1、之所以有人覺得GC CONSTRUCTION有妖的潛質,我看了下,的確有那么個別條件符合

、首先是英文字母且同時每股單價小於1元。

這條件在2017-2018年出妖概率70%以上

、保薦人和穩價人都是港本地機構

、盤子小且一手入場費低

但大夥有沒發現,上面幾個條件,已經在這兩年中慢慢失效了,而縱觀這兩年能出妖的小盤股,在具備上面的幾個條件下,還必須要具備業績不能差,估值要低的必備條件

典型如今年的中國石墨、雙財莊、中康股份(第二天才妖),去年的森松國際和環球新材等

所以最終又回到基本面和估值的分析上

2、基本面(業績)分析

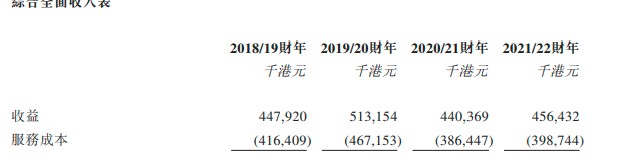

營收方面:於2018/19財年、2019/20財年、2020/21財年及2021/22財年,GC的收益約爲4.48億港元、5.13億港元、4.40億港元及4.56億港元

年復合增速僅爲0.6%

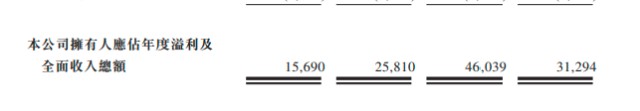

淨利潤方面:四年分別爲0.16億、0.26億、0.46億、0.31億

年復合增速24.67%

利潤增速高於營收增速,主要是兩方面造成的

一個是毛利率持續走高,從7%提高到12.6%

一個是同時也在壓縮費用,4年了,費用的絕對值幾乎不變

但是,今年利潤同比下降32%,主要是去年有一筆大額度的其他收入,今年沒有收到

總的來說,GC的收入到達天花板了,利潤方面也難提升,因爲毛利率已經來到12.6%,在建築分包商行業中基本沒有可提升空間,反而存在下降的風險

這點可參考同時這個行業的恆新豐控股

恆新豐控股毛利率最高是2019年的12.57%,而後立馬下滑,去年還是負的毛利率

而壓縮費用基本也到了盡頭,四年的費用絕對值不變,這調節利潤的動機已經很明顯的了,上市後可能壓不住

綜上兩點,GC的業績沒有什么想象空間,這點是有點難符合出妖的必備條件了

3、估值分析

若中間價發售,則PE爲16.16倍

這個在傳統行業貴了,我發現小盤傳統妖股,最理想的發行PE在8-12倍之間

比如去年傳統妖股森松國際發行是7.21PE,環球新材是10.8PE

比如今年傳統妖股中國石墨發行是8PE,雙財莊是12.4PE

二、保薦人和基石分析

保薦人均富,這家夥可有意思,大部分是向下的妖股,暴跌型。保薦人方面大大的減分

穩價人通海(不是海通),這個穩價人中規中規,暗盤漲首日就漲,暗盤跌首日也跌,貌似看不出穩價能力如何,比較佛系

基石:兩個基石總共認購15.4%份額,都是首次當基石,沒有參考意義

三、中籤率分析

目前GC招股遇冷,截止寫文,公开部分超購1.58倍

最終超購小於15倍是板上釘釘了, 假設認購人數爲2000人,一手中籤率75%左右

四、申購計劃和新股評級

綜上,雖然GC部分符合做妖的條件,但是必備的基本面和估值還是差點意思,同時保薦人均富保薦的新股都是暴跌型爲主

這種新股不確定性太大了,沒有值得博的必要啊,萬一真的是跟數科一樣,妖是妖了,只不過是向下妖的呢!

還是放棄幻想吧,我會放棄認購,新股評級爲五品浪費生命型!

今天的解讀就到這啦,不知今天文章對你有沒幫助?我是讀財報說新股,一個愛好讀財報、專職港股打新和港美A三地投資,投資風格長线爲主+短线爲輔的普通投資者,我們下期見!@東方財富創作中心

- 數科集團(02350)

- GC CONSTRUCTION(01489)

- 中國石墨(02237)

- 雙財莊(02321)

本文作者可以追加內容哦 !