左手廣告,右手遊戲,Netflix 喘了口氣

本文來源:真探 AlphaSeeker

今日早間,Netflix 交出了三季度的成績單,終於拂去了連續兩個季度全球付費用戶數下滑的 “陰霾”。

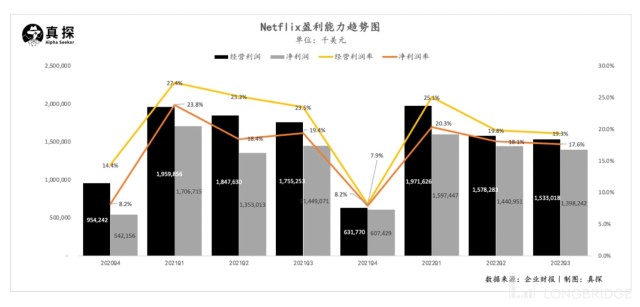

財報顯示,本季度營收爲 79.26 億美元,同比增長 5.9%,高於華爾街分析師預期的 78.4 億美元;實現經營利潤 15.33 億美元,淨利潤 13.98 億美元,每股收益 3.1 美元,高於華爾街預期的 2.12 美元;

第三季度全球流媒體付費訂閱用戶淨增長 241 萬,同樣高於 Netflix 與華爾街預計的 100 萬增幅。並且 Netflix 預計,四季度全球流媒體付費用戶數將增長 450 萬。

這一系列超出預期的數據也隨即反映在資本市場,財報公布後,Netflix 股價盤後上漲超 15%。

在過去漫長的發展時間裏,Netflix 的核心商業模式非常純粹,生產好內容,用戶爲內容付費,用戶的增長、付費意愿的強烈代表着收入的上漲。但今年以來,用戶增長紅利見頂、短視頻衝擊,流媒體業務無休止增長的好日子已經結束,Netflix 也在揮刀自我革新,开闢新的商業路徑。

一方面,從堅定信奉會員模式轉而向廣告低頭——低成本、含廣告的訂閱模式 “Basic with ads” 將在下個月上线,美國市場價格爲 6.99 美元/月;另一方面,從影視內容出發探索遊戲業務,外部合作與原創自研兩手抓,計劃年底上线遊戲數量達到 50 款。

新的轉折點已經來臨。

廣告救急

新增付費用戶數向來是 Netflix 財報中最關鍵的指標。根據最新財報數據,全球付費用戶數新增 241 萬後達到 2.23 億,扭轉了上半年用戶持續流失的局面。超預期的用戶增長爲其帶來了 79.26 億元的季度營收。

具體來看各個地區的貢獻情況:

2022 年 Q3,Neflix 北美市場實現營收爲 36.02 億元,佔總營收比例爲 46%,北美地區付費用戶數淨增長 10 萬至 7339 萬;

Netflix 歐洲、中東和非洲市場實現營收爲 23.76 億美元,佔總營收比例爲 30%,付費用戶數新增 57 萬至 7353 萬;

Netflix 拉美市場實現營收 10.24 億美元,佔總營收比例爲 13%,付費用戶數新增 31 萬至 3994 萬;

Netflix 亞太市場實現營收 8.89 億美元,佔總營收比例爲 11%,付費用戶數新增 143 萬至 3623 萬。

不難看出,亞太市場是 Netflix 用戶數增長最多的地區,但貢獻營收佔比最低,“大本營” 北美地區雖然營收高,用戶增長已然見頂。這其中的隱憂在於,北美始終是單月 ARUP 值最高的地區,Netflix 海外市場的盤子越大,生意就越難做——用戶喜好迥異、付費能力較弱。此外,當前已有不少用戶對會員付費有所不滿:美國測評網站 reviews.org 的調查結果顯示,近四分之一的用戶想在年底取消訂閱,高昂的費用是主要原因。

用戶增長停滯、用戶對會員費的承受能力又有限,“收入=用戶數 x 會員費” 這一商業模式逐漸顯示出局限性,Netflix 想要跨地區、跨文化擴張,保持強勁增長,低價格、含廣告的訂閱模式成爲了新的選擇。10 月 14 日,Netflix 宣布將於下個月在澳大利亞、巴西、加拿大等 12 個國家上线含廣告套餐 “Basic with ads”。

從價格上看,這一套餐的價格爲 6.99 美元/月,考慮到 Netflix 是市場上最貴的流媒體服務費用,廣告版本的低廉價格還是令不少投資者驚訝。和競爭對手相比,Netflix 定價低於 Disney+ 和 Hulu 的 7.99 美元/月(Disney+ 的含廣告套餐將在 12 月上线),比 HBO Max 的 9.99 美元/月低了三美元。不過較低的價格也犧牲了一定的觀看體驗,Netflix 的含廣告版本僅支持 720P,而 Hulu、亞馬遜等平臺的含廣告套餐支持 4K 版本。

從具體服務上看,相比起 Netflix 已有的 9.99 美元/月的基礎版、15.49 美元/月的標準版、19.99 美元/月的高級版,含廣告套餐提供的影視內容和會員權益有所不同。比如,由於授權的限制,一些非原創的電影和電視節目無法觀看,且不支持用戶下載離线觀看;用戶每小時將看五分钟的廣告,廣告的長度從 15 秒到 30 秒不等,穿插到影視劇开始前和放映之中,換句話說,觀看一部兩小時的電影,可能會內嵌 20 個廣告。如此比較,同樣是觀看廣告,還是國內的愛優騰更劃算。

無論是 Netflix 自身還是廣告主,對新的廣告業務都保持樂觀的態度。據了解,當前 Netflix 的廣告位基本售罄,吸引到汽車制造商,消費品和奢侈品。Netflix 還曾表示,第一年將從廣告和訂閱層中產生至少 20 億美元的銷售額。

但不確定性仍存,目前含廣告套餐尚未上线,用戶對這一新模式的接受度還不確定,還有分析師透露 Netflix 的廣告投放價格高於行業,在全球經濟不樂觀的情況下,廣告主必定對轉化有更高要求。Netflix 能否給出令用戶和廣告主滿意的結果,需要畫一個問號。

挖掘存量

無論是會員模式還是新开闢的廣告模式,內容仍然是根本。用戶用腳投票,爲好內容付費,廣告主投放也是看中了平臺有好的內容,好內容能吸引更多用戶,也就是潛在的消費者。

本季度 Netflix 的內容表現、付費用戶數漲幅,已經說明了其在產出優質內容這方面毋庸置疑的實力。華爾街公司 MoffettNathanson 統計,Netflix 在第三季度推出了 1026 集原創劇集,打破了自己在單季度中的記錄,是其他流媒體競爭對手的五倍多。量多的前提下也有不少劇集創下播出記錄:《怪奇物語》第四季上线 72 小時後觀看時長突破 2.9 億小時,這是平臺原創劇集的最好首播成績;小成本韓劇《非常律師禹英禑》登上 28 個國家的非英語系列每周榜單第一名。

但即便在內容生產上已經下盡苦功,全球流媒體競爭越來越 “內卷”、內容成本居高不下是不爭的事實,Netflix 也在財報中提到:“我們的競爭對手正在進行大量投資,以推動訂閱者的參與度,但建立大型、成功的流媒體業務很難——我們估計他們都在虧損,2022 年的運營虧損總量遠遠超過 100 億美元。”

大家都在砸錢做內容的前提下,Netflix 不僅橫向做好內容、打磨優質 IP,還在深耕 IP,圍繞優質內容挖掘更多的商業價值。遊戲是其選擇的關鍵解法,即從影視內容出發,發展影遊聯動。

今年下半年,Netflix 在遊戲領域的動作頻頻。9 月 12 日,先是與法國遊戲大廠育碧(Ubisoft)達成合作,在明年推出《刺客信條》《勇敢的心》和《Mighty Quest》的手遊版本。9 月 26 日又在芬蘭首都赫爾辛基开設了一家遊戲开發工作室,這是第四家自研工作室,也是自己組建的第一個工作室。

從去年 11 月大舉开展遊戲業務以來,如今進軍遊戲領域已有一年,Netflix 的走法和思路也愈發清晰,目前,Netflix 共有 35 款遊戲,最初 Netflix 的投入相對保守、穩健,由外部制作制作,Netflix 參與並不多,如今堅持外部合作與原創自研兩手抓的路子,計劃今年年底上线遊戲的數量達到 50 款。

遊戲意味着內容價值的進一步延伸。當前 Netflix 的遊戲還是付費會員在 Netflix Games 上免費遊玩,遊戲內不會含廣告或是內購功能,但遊戲業務的推進必會吸引更多圈層的新用戶,打开更多的變現空間,國內的騰訊、B 站,都驗證了遊戲帶來的利潤是巨大的。摩根士丹利分析師 Benjamin Swinburne 曾指出,考慮到視頻遊戲的潛力,Netflix 將抓住下一個 2000 億美金的全球消費市場機會。

機會背後也有挑战,Netflix 的遊戲路 “道阻且長”。據 Apptopia8 月公布的數據,Netflix 遊戲的總下載量爲 2330 萬次,日均用戶爲 170 萬,而 Netflix 的訂閱用戶有 2.21 億,在龐大的付費用戶羣體中,對遊戲業務感興趣的用戶佔比僅 1%。而且遊戲自身有开發周期長、死亡率高的風險,亞馬遜研發了 9 年遊戲,也沒在大型多人遊戲做出實際成果,迪士尼更是直接關閉旗下的遊戲部門。

回過頭來看,從 DVD 租賃到流媒體,從會員模式向廣告模式探索,從美國本土走向全球化,Netflix 向全球化玩家展現了一個流媒體擴張的樣本,盡管探索轉型的路上會出現各類小麻煩,但它不斷向市場證明:錢確實難賺,但我有能力賺。

本文作者可以追加內容哦 !