陸金所控股由盈轉虧!去年Q4轉虧8億同比暴跌128%,全年淨利同比腰斬資產逾期全面攀升,信貸減值損失升至63億同比增近150%

13日,陸金所控股(LU. NYSE,下稱“陸金所”)發布了2022年Q4以及全年未經審計的財務報告。內容顯示,2022年Q4,陸金所的總收入爲123.18億元,同比下降22.2%;淨虧損8.06億元,而2021年同期的淨利潤爲28.96億元,同比暴跌127.83%。第四季度ADS的基本虧損和攤薄虧損均爲0.36元。

2022年全年,陸金所總收入爲581.16億元,同比下降6%;淨利潤爲87.75億元,同比下降47.5%。截至期末,陸金所的未償貸款余額降至5765億元,同比下降了12.8%。作爲收入來源的新增貸款,從2021年同期的1516億元下降至2022年第四季度的378億元,下降了48.7%。

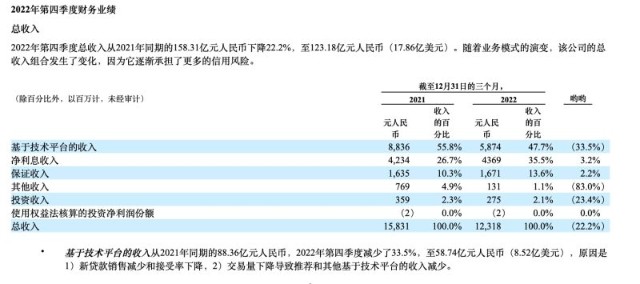

具體來看,第四季度陸金所基於技術平臺的收入爲58.74億元,同比下降了33.5%。原因是新貸款銷售減少和接受率降低導致零售信貸服務費下降,交易量下降導致推薦和其他基於技術平臺的收入減少。

淨利息收入錄得43.69億元,同比增3.2%。主要是由於消費金融貸款的增加,部分被信托計劃淨利息收入的減少所抵消。

擔保收入爲16.71億元,同比增2.2%,主要是由於陸金所承擔信用風險的貸款增加。

其他收入在爲1.31億元,同比減少82.96%。是由於公司向主要信用增強合作夥伴收取的費用結構發生變化。投資收益下降至2.75億元,主要原因是投資資產減少。

陸金所收入減少,費用卻在增加。第四季度,陸金所的總費用爲129.22億元,同比增長12.4%。公司表示這一增長主要由信貸減值損失導致,因爲信貸減值損失從2021年同期的25.33億元增加到2022年第四季度的62.59億元,增加了147.1%。若扣除信貸減值損失、資產減值損失、融資成本和其他(收益)/損失等,總費用爲65.74億元。

對於大額信貸減值損失,陸金所表示主要原因有兩點。

第一是風險敞口增加,導致公司(包括消費金融子公司)承擔截至2022年末23.5%的未償余額風險,高於截至2021年末的16.6%。第二是無形資產減值損失導致2021年第四季度減值損失基數上升。

實際上,陸金所的業績從去年Q2已經开始“”。 去年二季度陸金所的放款規模收縮至1295億,余額收縮至6614億,淨利潤從2021年同期的47.29億元下降至29.36億元,降幅爲37.9%。到三季度,陸金所的余額降爲6365億元,營收錄得131.93億元,同比下滑17.2%;淨利潤實現13.55億元,同比下滑67.1%。

此前,公司CEO趙容奭把業績下滑的原因推到疫情以及宏觀因素上,並預計這一趨勢的持續勢頭,前述影響波及了收放款和分支機構的運營,以及消費者信心低迷所導致的整體疲軟。

如今疫情已告一段落,陸金所控股表示,收入下滑主要是因爲公司的總收入結構隨着業務模式的演變而發生變化,信用風險逐漸增加。

除此之外,值得注意的是,陸金所的資產逾期可謂全方位惡化。

在第四季度,不包括平安消金,陸金所承擔了22.2%的新貸款風險,而2021年同期爲20.8%。截至期末,包括平安消金,陸金所共承擔了23.5%的未償余額,高於2021年年末的16.6%。而信用增強合作夥伴(合作的融擔公司和保險公司等)承擔了72.6%的未清余額風險,其中平安損益佔大多數。

2022年Q4,陸金所基於貸款余額的零售信貸支持業務接受率爲7.7%,而2021年Q4爲9.0%。

2022年Q4,陸金所發放的貸款總額的C-M3流量(流動率估算三個月結束時將變得不良的當前貸款的百分比)爲1.0%,而2022年第三季度爲0.8%。Q4陸金所發放的一般無擔保貸款和擔保貸款的流動率分別爲1.1%和0.6%,而2022年Q3分別爲0.9%和0.4%。

截至2022年12月31日,公司發放的總貸款逾期天數(下稱“DPD”)30+拖欠率爲4.6%,而截至2022年三季度末爲3.6%。截至2022年12月31日,一般無擔保貸款的DPD 30+拖欠率爲5.2%,而截至三季度末爲4.2%。截至2022年12月31日,擔保貸款的DPD 30+拖欠率爲2.6%,而截至三季度末爲1.6%。

截至2022年12月31日,DPD 90+拖欠率4的貸款總額爲2.6%,而截至2022年9月30日爲2.1%。截至2022年12月31日,一般無擔保貸款的DPD 90+拖欠率爲3.0%,而截至2022年9月30日爲2.4%。截至2022年12月31日,擔保貸款的DPD 90+拖欠率爲1.2%,而截至2022年9月30日爲0.9%。

融資成本方面。陸金所2022年Q4的融資成本從2021年同期的2.67億元增長87.6%至5.01億元,主要是由於平安集團可轉換票據提前償還相關的利息成本。

有從業人員曾向藍鯨財經透露,陸金所在將目光集中在更優質的客羣上,“以前他們是做R4的,現在這種都不做了”。

一方面,陸金所控股面臨方向轉型所帶來的放款收縮、定價下降與風險增高。另一方面,陸金所自身代償壓力增大,實際可用來代償的資金卻很少。

據悉,陸金所此前推出的風險共擔分潤模式,讓資金方承擔約80%的風險。很多資金方估算虧損,被坑的壞账逐漸體現,因爲長期限大金額,短期脫身無望。有同業分享具體案例,當合作銀行與平安普惠合作時,平安普惠會推薦兩個合作模式,一個是100%擔保的增信模式、第二個是風險共擔的分潤模式。

100%擔保的增信模式,一般是平安系的保險和融擔爲銀行提供100%的兜底。銀行雖只賺利差,但風險可控。

風險共擔的分潤模式,20%左右的放款額產生的風險是平安普惠通過旗下的融資性擔保公司提供的擔保服務來承擔,與此同時還有保險機構參與提供保險增信,其中包括中國平安財產保險、中國人壽財產保險、紫金財險、華安財險、永誠財險、國任財險等。在2022年二季度,七家保險機構爲陸金所借款人提供的信用保險覆蓋了新貸款的76%。

陸金所給銀行的有利條件即分潤模式下產生的利潤,比第一種擔保增信模式要翻近一倍。形式近似聯合貸,但平安普惠不用放款。平安普惠會在前期向合作銀行提供優質客戶,然合作中後期推送的客戶質量無法保證。等陸金所控股的風險顯露時,合作機構在大額長周期的小微業務上只能被迫與陸金所綁定。

陸金所控股是由中國平安旗下的金融科技公司。2020年10月,陸金所控股在紐交所掛牌,發行價13.5美元。除陸金所外,上市體系內還包括平安普惠和平安消金。2021年12月,陸金所主體上海陸家嘴國際金融資產交易市場股份有限公司更名上海陸金所信息科技股份有限公司。

或因營收和每股收益低於市場預期,並下調貸款指導、總收入和淨利潤的預期,陸金所控股的股價在美東時間3月13日盤中來到1.9美元,較高點跌去近90%,總市值亦掉到43.59億美元。

本文作者可以追加內容哦 !