投資者的新超級英雄出現了?

盡管缺乏積極的信號幫助標準普爾500指數延續了最近的跌勢,但白銀可能不太在乎。盡管指數陷入困境,名義和實際收益率上升,流動性推動的資產(如比特幣和ARKK ETF)被置之不理,但白銀價格表現的似乎這些都不重要。

雖然它的彈性反應看起來像是力量的標志,但我們從經驗中知道,白銀的表現是熊市,而不是牛市。因此,盡管投資者已經拋棄股票和債券,湧入PMs,但不祥的基本面應該在未來幾個月佔據主導地位。

例如,自1948年以來,過去10次對抗通脹的鬥爭中,有9次都以衰退告終;當清算發生時,風險資產遭受重創。作爲證據,我們在11月28日寫道:

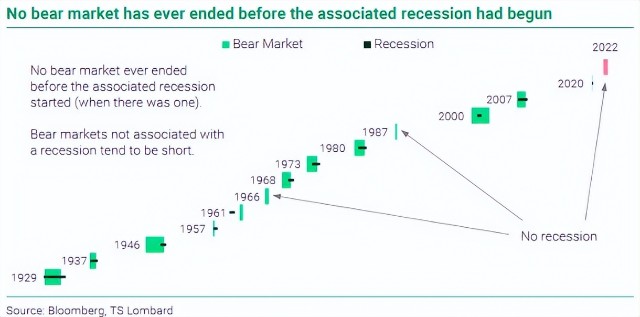

由於自1929年以來,沒有一次熊市是在衰退开始之前結束的,因此歷史數據的匯集與看漲的說法形成了實質性的對比。

爲了解釋,上面的淺綠色塊代表熊市,水平的深綠色线代表衰退。數據顯示,當衰退來襲時,熊市遭受更多的下行,而灰色箭頭顯示,沒有衰退的熊市往往是短暫的。

此外,由於2022年沒有發生衰退,看漲者可以將1966年和1987年作爲相似的類比。然而,隨着美聯儲對抗通脹,經濟明顯疲軟將成爲現實,即使是聯邦公开市場委員會(FOMC)也認爲2023年衰退的可能性很大。因此,這次熊市應該有足夠的空間運行。

就這一點而言,歷史表明,抗擊通脹是非常麻煩的,加息應該會在2023年顯示出它們的威力。

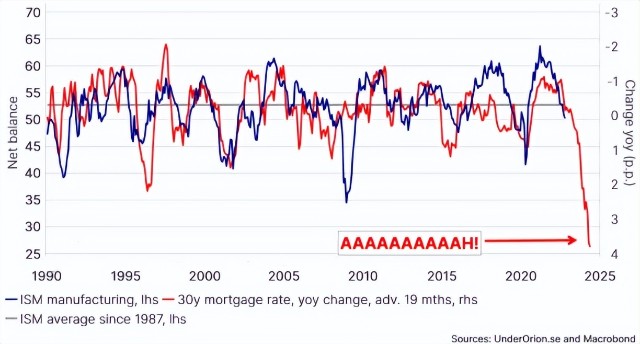

爲了解釋,上面的藍线跟蹤供應管理協會(ISM)的制造業PMI,而上面的紅线跟蹤30年期固定抵押貸款利率(30YM)的反向(向下意味着向上)變化。

如果你分析這種關系,你會發現較高的長期抵押貸款利率往往會顛覆需求,並給美國制造業帶來壓力。此外,盡管ISM PMI低於50表明經濟產出收縮,但圖表右側的紅线要求在25左右。因此,2023年可能會出現嚴重的經濟蕭條。

然而,請注意,30YM通常領先ISM PMI 19個月,因此它不是一個即時的重新校準。但是,由於需要更高的FFR來抑制通脹,更高的國債收益率和抵押貸款利率應該是2023年末衰退的驅動因素。

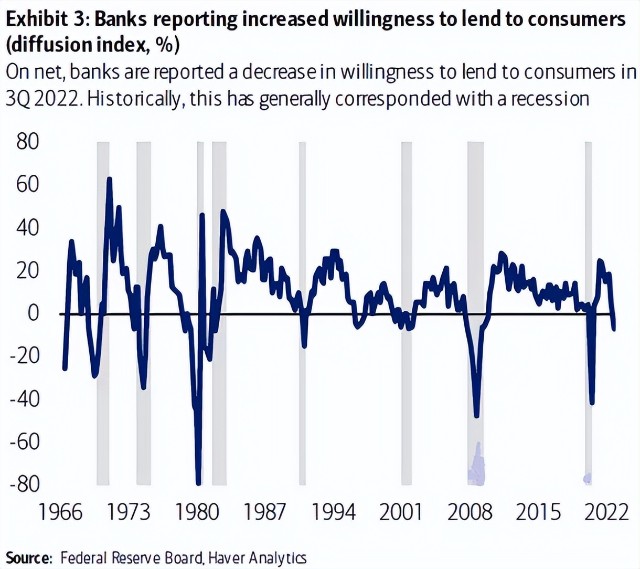

此外,隨着美國銀行收緊貸款標準,它們的信貸保守主義是未來麻煩的另一個指標。

爲了解釋這一點,上面的藍线追蹤了愿意或不愿意借錢給消費者的銀行的淨百分比。如果你分析這種關系,你會發現當利差變爲負值時,衰退(垂直的灰色條)往往隨之而來。

因此,隨着圖表右側的藍线跌至零以下,這意味着看跌,白銀尚未計入這一影響。

說到這裏,如果2023年底出現衰退,清算式的事件可能會顛覆所有風險資產,特別是標準普爾500指數、白銀和礦業股票。

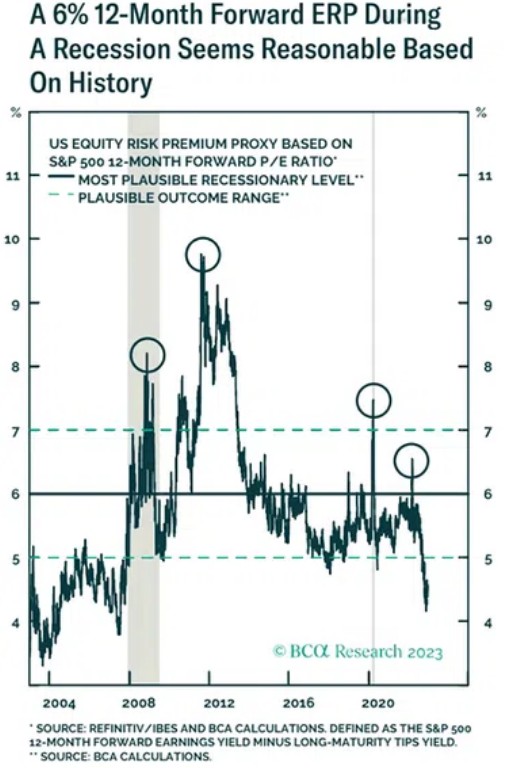

爲了解釋,上面的綠线追蹤標準普爾500指數的股票風險溢價(ERP)。如果你分析圖表的右側,你會發現異常低的讀數與2008年全球金融危機(GFC)前發生的合規性相當。

此外,上面的黑色圓圈顯示了當恐慌發生時,該指標可以上升到多高。因此,雖然溫和的衰退可以使ERP接近6%正常化,但硬着陸可能會將其推向7%到10%的範圍。因此,隨着當前的ERP接近4%,投資者對不切實際的結果進行了定價,未來幾個月應該會響起深刻的警钟。

總的來說,盡管白銀在幾次熊市面前一直表現鎮定,但現實復蘇可能只是時間問題。在整個2021年和2022年,我們目睹了PMs忽視股票和債券困境的時期,結果很快就遭遇了大幅下跌。因此,這一次真的不同嗎?

本文作者可以追加內容哦 !