做空特斯拉:將崇高的估值橋接至經濟

摘要

盡管特斯拉最近出現下跌,但它仍保持了超過20%的QTD漲幅,繼續跑贏大盤,而更廣泛的市場接近6月中旬的低點。

然而,不斷上升的利率和持續的通貨膨脹壓力可能會侵蝕股票的估值溢價。

以下分析將從經濟學的角度考察特斯拉的估值構成,並解釋爲什么短期下調迫在眉睫。

在強勁的CPI數據和另一次大幅加息將價格推向6月低點後,市場在過去幾周再次下跌。盡管特斯拉(NASDAQ:TSLA)的股票未能幸免,並隨着最近的市場下跌而緊隨其後,但它仍然是市場上最昂貴的公司之一,更不用說更廣泛的汽車同行集團了。

特斯拉的高額估值溢價主要是由於對其長期增長軌跡的樂觀市場預期,以及對其在新興電動汽車(“EV”)市場持續佔據主導地位所帶來的豐厚資本回報的預期,以及承諾高利潤率經常性收入流的高知名度創新項目(如軟件訂閱銷售、robotaxi fleet等)。

然而,隨着緊縮貨幣政策導致資本成本上升,以及近期投入成本壓力導致資本回報率下降,我們認爲特斯拉股票面臨着不可避免的命運,在宏觀緊縮風險達到頂峯之前,隨着更廣泛的市場下跌,特斯拉股票將再次下跌。

盡管該股在最近的拋售中與同行相比在很大程度上更具彈性,但我們認爲,由於估值理論的機制可能會推動未來幾個月的下跌趨勢,該股繼續享有的高估值正面臨越來越大的風險。

了解特斯拉估值的構成

一般估值理論認爲,公司價值主要由兩個組成部分組成——“穩態價值”代表公司在收益永久持續的情況下的估值,“未來價值創造”代表增量增長預期的溢價。

就特斯拉而言,其高額估值大部分是由市場獎勵股票的與未來價值創造相關的豐厚溢價維持的。這並非沒有理由——特斯拉被認爲是我們這一代顛覆傳統汽車制造規範的最突出的顛覆者之一。

盡管特斯拉並不是第一個制造電動汽車的公司,但它無疑是乘用車市場電氣化的先驅,並引領了全球交通部門向電動汽車的過渡。作爲汽車行業最高效的制造商之一,該公司在擴大生產方面也做了大量工作,其行業領先的利潤率進一步證實了這一點,盡管其產量遠不及一些最大的傳統汽車制造商。

現在,讓我們更深入地研究公司價值的兩個組成部分:

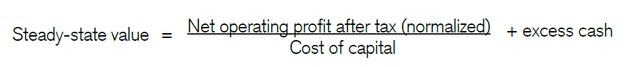

1.穩定狀態

穩態公司價值方程(瑞士信貸)

穩態公司價值方程(瑞士信貸)

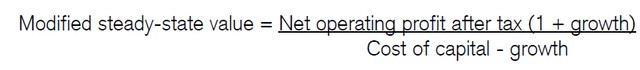

當“NOPAT(稅後淨營業利潤)無限期可持續,增量投資既不會增加也不會減少價值”時,穩態值代表公司的價值。當某一永續增長率用於未來現金流時,這就是所謂的公司終值。永續增長率通常通過將GDP作爲關鍵基準來確定,並根據行業成熟度以及其他公司特定因素(如市場領導地位和/或市場份額)進行調整。鑑於公司對經濟增長的貢獻更大,在自然增長率較高的行業中運營的公司通常以接近或高於GDP的永久增長率進行估值。或者,在低增長和/或成熟行業運營的公司通常被分配較低的永久增長率。確定穩態公司價值的另一個關鍵輸入是資本成本,它反映了維持這種持續穩定增長的成本。戈登增長模型是確定企業穩態價值的典型代表:

Gordon增長模型(瑞士信貸)

Gordon增長模型(瑞士信貸)

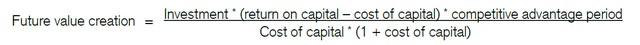

2.未來價值創造

未來價值創造公式(瑞士信貸)

未來價值創造公式(瑞士信貸)

未來價值創造代表投資相對於資本成本的增量價值(即資本回報率/“ROC”),並考慮到該價值創造機會將持續的時間段。該公司價值構成部分解釋了特斯拉的大部分保費估值。

未來價值創造溢價通常反映了各種增長成本組合——高增長、資本回報率和資本成本之間的低差價;適度增長,資本回報率和資本成本之間的差距適中、低增長,資本回報率和資本成本之間的差距較大。

就特斯拉而言,該公司未來的價值創造溢價代表了其高增長率以及資本回報率和資本成本之間的高差幅(詳見下文),突顯了其市場領先地位,以及近年來該公司股票高估值倍數的合理性。

未來價值創造溢價是特斯拉近期估值疲軟的根源。當資本回報率和資本利差成本變窄時,未來價值創造溢價降低。反之亦然,當資本回報率和資本利差成本擴大時,未來的價值創造溢價就會擴大,這就解釋了特斯拉近年來估值迅速上升的原因。

近年來,該公司的資本回報率一直在逐步擴大,因爲它繼續受益於規模化生產和豐厚的利潤。與此同時,由於強勁的利潤和經營現金流,使其信用評級更接近投資級同行,該公司還設法將資本成本保持在可控水平:

上周(2021 10月),評級將特斯拉評級提升至BB+,前景樂觀——這使這家電動汽車制造商距離投資級評級僅差一個等級。除了成爲第一家純電動汽車生產規模化、利潤和經營現金流持續增長的公司外,特斯拉還謹慎應對全球供應鏈限制,這些限制顛覆了傳統汽車制造商多年來在汽車行業積累的豐富經驗。

特斯拉通過保持創紀錄的利潤率和強勁的現金流,同時確保有足夠的資源和人才解決問題,一次又一次地證明了其在最小化固有業務和財務風險(如運營限制)方面的能力。從財務和運營的角度來看,特斯拉的信用評級最終趕上其基本現實只是時間問題。

如果特斯拉通過債務融資籌集資金,投資級評級將支持更好的定價。因此,這也將降低用於評估其未來收益的加權平均資本成本(“WACC”),從而爲未來更好的估值前景奠定基礎。投資級評級也將是特斯拉實現市場預期的能力的關鍵指標,以長期保持其在快速增長的電動汽車和自動汽車市場的主導地位,突顯出未來更好的估值前景。

資料來源:“特斯拉Vs Lucid Group:哪種電動汽車股票更值得購买?”

除了資本回報率和資本成本之間的利差外,特斯拉還受益於延長的競爭優勢軌跡,因爲新興的電動汽車行業受到全球企業和政治議程的支持,隨着氣候變化和全球變暖緩解作爲決策的前沿因素之一而向前推進。

特斯拉估值的近期宏觀影響

然而,短期內不斷加劇的宏觀不利因素正在威脅着特斯拉近年來的高增長和廣泛的成本回報率,這對特斯拉有利。隨着各國央行加快加息步伐,以抑制創紀錄的高通脹,公司——包括估值仍然很高的看似“不可觸摸”的特斯拉公司——除了未來不斷上漲的投入成本外,還面臨着更高的借貸成本。

在估值理論中,聯邦基金利率(“FFR”)直接影響無風險利率(“RFR”)和股權風險溢價(“ERP”)的投入,以確定債務成本和股權成本,以及無意中整體上的資本成本。本質上,在可預見的未來,隨着账面利率的大幅上調,這意味着所有市場參與者的資本成本將不可避免地上升。

與此同時,通貨膨脹可能會通過增加利潤率的壓力來侵蝕資本回報率——特斯拉首席執行官埃倫馬斯克(Elon Musk)一再警告過這一點,盡管該公司仍以行業領先的利潤率和一流的制造效率而自豪。

通貨膨脹和不斷上升的利率相結合,可能會縮小特斯拉豐厚的資本回報率和有利的資本成本之間的差距,從而降低維持股票高估的未來價值創造溢價。這也解釋了爲什么特斯拉的股價以及更廣闊的市場今年在緊縮的財務狀況下出現波動。

現在,你可能會說,特斯拉的市場領導地位預計將持續到較長期,並有助於延長競爭優勢期,以彌補未來價值創造溢價階段資本回報率和資本成本之間的短期利差下降。在這方面,我們指的是我們最近關於特斯拉即將失去市場份額的討論,因爲電動汽車市場變得越來越擁擠:

歐洲運輸與環境聯合會預測,到2025年,歐洲汽車市場將有300多種可用的電動汽車型號,而IHS Markit預測到2026年,美國將有130多種可用的電動車型號,這相當於當今市場上可用的ICE選項的數量。

具體來說,特斯拉是美國最大的市場,目前在該市場的電動汽車年銷售額中佔據75%的份額。今年上半年,新興行業的滲透率超過了5%的拐點,標志着大衆市場开始快速採用。超過25%的美國人在購买下一輛汽車時將電動汽車作爲首選,而2019年這一比例爲16%。

雖然這些趨勢在表面上對特斯拉來說可能是有利的順風,但深入研究會發現,許多潛在买家都暗示,不同電動汽車型號的可用性越來越高,以滿足他們的偏好。非特斯拉電動汽車模型在各種性能、範圍能力和價格類別中的可用性不斷增加,這鼓勵了美國大衆市場快速採用電動汽車,增加了特斯拉在長期內的份額流失風險。

資料來源:“特斯拉擊敗供應鏈挑战,下一步是什么?”

中國也感受到了類似的挑战,作爲特斯拉增長最快的市場之一,投資者懷疑它是否會取代美國成爲電動汽車巨頭最大的細分市場:

2021,特斯拉在中國的汽車銷售取得突破性進展,這是輕描淡寫的說法。他們在中國的銷量超過34萬輛,幾乎是2020年銷量的2.8倍,僅比他們在美國的銷量少8000輛。目前尚不清楚中國是否會在2022年取代美國成爲特斯拉最大的市場,但肯定會很接近。

來源:彭博社

據摩根士丹利(Morgan Stanley)稱,最近由於地緣政治緊張局勢加劇,企業減少對中國的依賴可能意味着“特斯拉將在未來12個月內度過對中國依賴的高峯階段”。這進一步證實了特斯拉的雄心壯志,即通過利用其本地生產能力,在今年提高歐洲電動汽車市場的銷量,同時通過繼續在該地區建造增壓器,保持其在中國的突出地位,這是特斯拉在全球最大電動汽車市場取得成功的一項核心事業。

鑑於特斯拉對電動汽車生產至關重要的長期材料供應的战略採購,預計在較長期內(可能在本世紀後期),特斯拉將彌補部分預計的近中期市場份額損失,但日益激烈的競爭將縮短其競爭優勢期,使其達到正常的行業水平。

短期內賣空特斯拉的風險

誠然,盡管特斯拉的股價也是最貴的,但在今年的暴跌中,它仍然是最具彈性的股票之一。與標準普爾等主要市場基準相比,該股今年只損失了22%的價值;P500指數和Nasdaq 100指數今年迄今分別下跌24%和32%。

雖然上述分析認爲,特斯拉的高估值爲近期進一步下跌留下了很大空間,因爲外部宏觀因素將侵蝕其收益與成本之間的利差,但該股票今年的彈性可能表明存在補償因素,包括1)盡管經濟狀況不斷惡化,但仍將在短期內產生積極回報的持續增長預期,以及2)由於特斯拉的巨大市值,指數跟蹤基金的強勁投資需求:

1.回報預期帶來增長

特斯拉繼續在供應驅動的環境下運營,汽車需求保持旺盛,等待時間延長至2023年7月。這繼續證實了特斯拉的高增長性質,這源於新興的電動汽車行業,因爲消費者需求對即將到來的經濟衰退仍有彈性。

盡管與軟件等資本密集度較低的行業相比,特斯拉的利潤率微不足道,但像微軟和谷歌這樣的股票今年已經損失了29%以上的價值,在未來不斷加劇的宏觀不確定性下,投資者對短期現金流的偏好超過了增長,今年電動汽車巨頭的市場價值具有彈性,這可能意味着其通過產生積極的“增量經濟回報”而保持良好的增長態勢。

換言之,即使短期宏觀不利因素將侵蝕一直維持特斯拉估值溢價的回報-成本差價,投資者對該股票的信心仍可能保持其相對於更廣泛的汽車行業在批量生產、銷售額和制造利潤率方面的市場領先地位。與今年觀察到的蘋果股票對FAANG股票暴跌的抵御能力類似,特斯拉股票可能表現出類似的強度,短期下跌的幅度與整體市場相比較小,因爲其基本面穩健

2.強勁的投資需求

盡管特斯拉今年的市值縮水超過20%,但其市值仍遠高於8600億美元,成爲納斯達克100指數和標準普爾指數的第四大貢獻者。鑑於特斯拉對關鍵市場基準表現的重大影響,它因此成爲指數跟蹤基金追捧的熱門股票,吸引了額外的投資需求,使股票表現在基礎業務基本面之外有了額外的提升。因此,指數跟蹤基金的相關交易量可能會抵消上述分析中討論的宏觀經濟因素造成的短期疲軟,並緩解股票進一步估值惡化的風險。

最後的想法

資本回報率和資本成本的利差縮小,以及競爭優勢的正常化,意味着未來的價值創造溢價將降低,從而使特斯拉的近期估值更接近穩定狀態。換言之,特斯拉的估值可能會下降,以適應當今宏觀環境下不斷上升的資本成本和不斷下降的投資回報。

雖然我們對特斯拉長期持續的市場領導地位和持續的利潤增長前景仍持樂觀態度,但在經濟形勢趨緊之前,與同行相比,該公司股票的近期表現缺乏節制,這可能意味着時間滯後,最終將實現。

盡管特斯拉股票似乎是一種有效的長期投資,考慮到即使在標準化經營環境下也能持續盈利的預期,其基本面前景良好,相對同行而言處於市場領先地位,但我們認爲,當前的宏觀環境加上一般估值理論可以,這意味着其高估的估值可能在短期內下跌,以創造更好的進入機會。

本文純屬作者個人觀點,僅供您參考、交流,不構成投資建議!請勿相信任何個人或機構的推廣信息,否則風險自負!

- 特斯拉(TSLA)

本文作者可以追加內容哦 !